KHR lista és lekérdezés – minden, amit tudnod kell róla 2026-ban

Gyakorlatilag minden hitel feltétele, hogy ne szerepelj az adóslistán, azaz a negatív KHR listán. Útmutatónkból megtudhatod, hogyan működik a negatív és pozitív KHR lista, hogyan kérdezheted le, hogyan kerülsz fel rá, és hogyan kerülhetsz le róla.

- Mi a KHR lista?

- Hogyan működik a KHR lista?

- Ki tölti fel az adatokat a KHR listába?

- Hogyan és miért kerül fel valaki a negatív KHR adóslistára?

- Mi az az aktív és passzív negatív lista?

- Negatív listán vagyok. Kaphatok hitelt?

- Pozitív KHR adóslista – miért jó rajta szerepelni?

- Milyen adatokat tárol rólam és a hiteleimről a KHR lista?

Mi a KHR lista?

A KHR, azaz Központi Hitelinformációs Rendszer egy adatbázis, amely nyilvántartja a bankok és más hitelezéssel foglalkozó pénzügyi intézmények ügyfeleinek hitelfelvétellel kapcsolatos adatait.

Negatív KHR lista

Negatív státusszal olyan ügyfelek adatai szerepelnek benne, akik rossz adósok, azaz késedelmesen fizették a hitelük törlesztőrészleteit, vagy csalást követtek el. Ha ezen szerepelsz, az megnehezítheti, vagy lehetetlenné is teheti, hogy később hitelt kapj.

Pozitív KHR lista

A KHR-nek van egy pozitív listája is, amely azokat a szerződőket tartja nyilván, akik pontosan törlesztenek. Ha a pozitív listán szerepelsz, az előnyt jelenthet neked egy következő hitel igénylésénél. Erre akkor kerülhetsz fel, ha hozzájárulsz ahhoz, hogy a kölcsönszerződésed lejárta után további öt évig tárolják az adataidat.

Hogyan működik a KHR lista?

A KHR-ben, vagy Központi Hitelinformációs Rendszerben minden hitelszerződést nyilvántartanak. Minden kölcsönt felvett ügyfél és szerződés adatai kötelezően belekerülnek.

A KHR-t a BISZ Zrt. működteti, és 2011 óta tartja nyilván az adósokkal és adóstársakkal kapcsolatos adatokat. A rendszer működését törvény szabályozza (elsősorban a 2011. évi CXXII. törvény, vagy más néven KHR törvény, de más jogszabályok is tartalmaznak rá vonatkozó előírásokat).

A KHR főként arra szolgál, hogy a bankok számára információt nyújtson arról, ha egy ügyfél a korábbi hiteleit késedelemmel törlesztette, vagy esetleg csalást követett el. Ilyen ügyfeleknek a bankok szívesen adnak kölcsönt, és minden bank érdeke, hogy ezeket az információkat megosszák egymással.

Korábban is volt egy hosszabb ideje hátralékban lévő, úgynevezett rossz adósokat nyilvántartó lista, ez volt a BAR lista. Ez hasonló volt a KHR negatív adóslistájához.

Ki tölti fel az adatokat a KHR listába?

A jogszabály előírásai szerint minden hitelezéssel, vagy hasonló jellegű termékek, szolgáltatások nyújtásával foglalkozó pénzügyi vállalkozás feltölti a KHR-be az általuk kötött szerződések adatait.

Amikor személyi kölcsönt igényelsz, a bank a hiteligénylési folyamat során meg fogja nézni, hogy szerepelsz-e a KHR-ben, és milyen státusszal. Így elkerülheti, hogy olyan ügyfeleknek adjon hitelt, akik aztán jó eséllyel nem, vagy késedelmesen törlesztenek majd. Ezzel csökkentheti az esetleges veszteségeit.

Ha negatív státusszal szerepelsz a rendszerben, akkor ez a te érdekeidet is szolgálja. Ha olyan hiteleid vannak, amelyeket így sem tudsz már visszafizetni, akkor jobban jársz, ha nem kapsz újabb hitelt. A lista tehát megvéd téged a túlzott eladósodástól.

Hogyan és miért kerül fel valaki a negatív KHR adóslistára?

A negatív KHR listára való felkerülés nem önkéntes. Ha kimeríted a feltételeket, a bank ugyan tájékoztat, és ha nem intézkedsz azonnal, akkor a listára fel fogsz kerülni. A rossz múltadat pedig minden bank látni fogja egészen addig, amíg az adataid el nem tűnnek a rendszerből.

Lássuk miért kerülhetsz fel a negatív adóslistára!

Hitelmulasztás

A negatív adóslista elsősorban a hitelmulasztást tárolja. A listára akkor kerülsz fel, ha a lejárt tartozásod nagyobb, mint a mindenkori bruttó minimálbér összege, és ezzel a pénzzel legalább 90 napos késedelemben vagy.

2026-ban a havi bruttó minimálbér összege 322 800 forint, és ezzel legalább 90 napja tartoznod kell.

Ha a havi törlesztőrészleted mondjuk 165 000 forint, akkor egy részlet elmulasztása esetén még nem kerülsz fel a KHR negatív listájára. Ha viszont már két havi részlettel csúszol legalább 3 hónapja, akkor igen.

Hiába késel a fizetéssel hosszú ideje, amíg a tartozásod nem éri el a bruttó minimálbér szintjét, addig nem kerülsz fel a listára.

Ezen túl nem elég, hogy a késedelmed magasabb, mint a bruttó minimálbér, ennek a tartozásnak 90 napig folyamatosan fenn kell állnia. Csak akkor kerülsz tehát az adóslistára, ha ez a két feltétel együtt teljesül.

Ha a három hónap alatt a késedelmes tartozásod akár egyetlen napra is a bruttó minimálbér alá csökken, akkor a 90 napos periódus számolása újraindul. Ugyanígy, ha például a 89. napon kiegyenlíted a tartozásod (egy részét), nem kerülsz fel a listára.

Ha a tartozásod meghaladta az értékhatárt, és így telnek a napok, akkor a bank számít arra, hogy hamarosan a listára fogsz kerülni. Ezért 30 nappal a 90 nap lejárta előtt küld egy figyelmeztetést, illetve tájékoztat, hogy baj lesz, az adataidat hamarosan át kell adniuk a KHR-nek.

Ha a tartozásod időben rendezed, vagy legalább a bruttó minimálbér alá csökken az összege, akkor ez az átadás nem történik meg. A számlálás leáll, és csak akkor indul újra, ha ismét átléped az értékhatárt.

Ha negatív státuszba kerülsz

Amint a hátralékkal átléped a bruttó minimálbér összegét, és letelik a 90 nap türelmi idő, negatív státuszba kerülsz. Innentől kezdve bármilyen kölcsönt szeretnél igényelni, minden bank látni fogja, hogy egy meglévő hitelednél tartós késedelemben vagy. Az adataid átadásáról nem rendelkezhetsz, ilyen esetben azok automatikusan a negatív listára kerülnek és a többi hitelintézet szabadon megtekintheti ezeket. Ez pedig egy újabb hitelfelvételnél a legtöbb ajtót bezárja előtted.

Csalás, visszaélés

A rendszer rögzíti a bankkártya-, és hitelcsalásokat is. Ilyen lehet például az, ha hiteligénylés esetén hamis dokumentumokat mutatsz be, vagy nem a valódi jövedelmedről adsz igazolást. Ez egyrészt bűncselekménynek számít, másrészt a bankot is megkárosítod vele.

Hasonlóképpen szerepelnek rajta a bankkártyával történt visszaélések is, például, ha fedezetlen bankkártyával fizetsz, vagy valaki más kártyáját vagy kódját használod.

Bankkártyával való visszaélés az is, ha bejelented a banknak, hogy ellopták a kártyádat vagy valaki más tudomására jutott a PIN kódod, de a bejelentés után mégis használod a kártyát.

A fedezetlen bankkártyával végrehajtott sikeres tranzakciót a rendszer hitelmulasztásként tárolja, de csak abban az esetben, ha az összege meghaladja a bruttó minimálbér összegét és 90 napig fennáll. Tehát ugyanazok a szabályok vonatkoznak rá, mint egy normál hitelmulasztásra.

Mi a helyzet a hitelügylet többi szereplőjével?

Ha nem te vagy a hitelfelvevő, hanem kezes vagy adóstárs vagy egy kölcsönszerződésben, akkor szintén felkerülhetsz a listára. A kezes és az adóstárs ugyanúgy felel a hitel visszafizetéséért, mint maga az adós.

Ha az adós nem fizet, akkor nekik kell a helyébe lépni, és törleszteni a kölcsönt. Ők tulajdonképpen az adóssal egyenrangú felek az ügyletben.

A zálogkötelezett viszont csak az általa felajánlott fedezet erejéig felel, így ő azzal a szerződéssel kapcsolatban, amelyben ő a zálogkötelezett, nem kerülhet fel a negatív adóslistára.

Mi az az aktív és passzív negatív lista?

A KHR-ben az adatokat egy meghatározott ideig tárolják, utána azok törlődnek onnan. Ha tehát minden tartozásodat kiegyenlítetted, akkor egy idő múlva újra tiszta lappal nyújthatsz be hiteligénylést. Ez igaz a visszaélésekre is, azok is elévülnek, és lekerülsz a negatív listáról.

Hitelmulasztások, aktív és passzív státusz

- Aktív státusz: Aktív státusszal szerepelsz a negatív listán mindaddig, amíg 90 napot meghaladó, a bruttó minimálbér összegénél magasabb összegű tartozásod van. Ezek tehát az élő hitelmulasztások.

- Passzív státusz: Ide a lezárt hitelmulasztások tartoznak. Ezek adatait a KHR 1, illetve 5 évig tárolja.

De mit kell tenned ahhoz, hogy az adataid minél rövidebb idő alatt lekerüljenek a negatív KHR listáról?

Ehhez valamilyen módon vissza kell fizetned a hátralékodat. Törlesztheted te, vagy valaki más is kifizetheti helyetted. Az is megoldás, hogy a fedezet felhasználásával jut hozzá a bank, azaz elárverezi a hitel fedezetéül felajánlott ingatlanodat. Illetve a bankkal közösen átütemezhetitek a fizetést úgy, hogy számodra teljesíthető legyen.

Az adatok ebben az esetben 1 évig maradnak a listán passzív státuszban onnantól kezdve, hogy valamilyen módon rendezted a tartozásodat. Az 1 év letelte után az adataid eltűnnek a rendszerből.

5 évig maradsz passzív státuszban akkor, ha a tartozásodat nem rendezed, és a bank kénytelen azt veszteségként leírni.

Visszaélések, csalások

Csalásoknál és visszaéléseknél nincs aktív és passzív lista. Az adataid a rendszerben 5 évig elérhetők, és ezt semmilyen módon nem lehet lerövidíteni. Ezalatt a bankok szabadon lekérdezhetik az adatokat, a hozzájárulásod nélkül is.

Negatív listán vagyok. Kaphatok hitelt?

Amikor kölcsönt igényelsz, a bank minden esetben ellenőrzi az adataidat a KHR-ben. Ha szerepelnek a rendszerben az adataid, akkor megvizsgálja, hogy milyen listán vannak, és pontosan miért kerültek oda.

Ha aktív státusszal szerepelsz a negatív listán, akkor ez a legtöbb banknál kizáró ok szinte a legtöbb hitelfajta esetében, de kis összegű gyorskölcsönt KHR-esként néhány helyen kaphatsz.

Nem tudsz felvenni viszont lakáshitelt, személyi kölcsönt, Babaváró hitelt és Otthon Start hitelt sem.

CSOK KHR-esként

Falusi CSOK-ot viszont kaphatsz, mert az nem kölcsön, hanem egy vissza nem térítendő támogatás, így az igénylésnek nem feltétele, hogy ne szerepelj a negatív adóslistán.

Kamattámogatott hitelt (CSOK Plusz) már nem kaphatod meg aktív státusszal. Ennél ugyanis már a normál hitelekre való szabályok érvényesek, így kizáró ok, ha rajta vagy a negatív adóslistán.

Vannak olyan bankok, ahol megoldást jelenthet az, ha adóstársat vonsz be a hitelügyletbe. Fontos viszont, hogy az adóstárs ne szerepeljen a KHR negatív listáján. Ha így kapsz kölcsönt, akkor számítanod kell arra, hogy a bank keményebb feltételeket szab a hitelfelvételnél.

Gyorskölcsön KHR-listásoknak

Bizonyos feltételek mellett lehet lehetőséged arra, hogy gyorskölcsönt vegyél fel heti vagy havi visszafizetéssel.

Jelenleg a Provident kínál ilyen kis összegű, rövid futamidejű kölcsönöket. Általában 100-500 000 forint közötti összeget vehetsz fel, és a futamidőt időnként hetekben számolják.

A kölcsön igénylése egyszerű, és pozitív elbírálás esetén a pénz pár óra alatt a számládon lehet. Viszont ez a hitel drágább, mint egy áltagos személyi kölcsön.

Pozitív KHR adóslista – miért jó rajta szerepelni?

A bankok szívesen kötnek szerződést megbízható ügyfelekkel. Nemcsak azért, mert szerződés szerint visszakapja a kölcsönbe adott pénzét, hanem mert jelentős adminisztrációs költséget és többletmunkát is jelent felszólító leveleket írni, fizetést átütemezni és tárgyalni.

És ezt te is kihasználhatod. Hogy hogyan?

A KHR-nek van egy pozitív adóslistája is, amelyen a rendben fizető ügyfelek adatai szerepelnek. Ezt elképzelheted úgy is, mint a repterek VIP váróját. Ingyen kávé ugyan nincsen, de más előnyöd származhat belőle.

Miben más a pozitív KHR lista?

A pozitív KHR listán önkéntes a szereplés. Egy nyilatkozattal engedélyt adhatsz arra, hogy miután a hitelt rendben visszafizetted, a KHR-ben további öt évig tárolják az adatokat. Ezáltal lehetővé teszed, hogy újabb kölcsön igénylésénél a bankok szabadon lekérdezzék azokat.

Ha hozzájárulsz az adataid kezeléséhez, akkor ez minden hitelszerződésedre érvényes lesz. Ugyanígy, ha megtagadod a hozzájárulásod, akkor minden kölcsönre kiterjed. Ezt bármikor szabadon módosíthatod. A hozzájárulást mindig öt évre adod.

Milyen adatokat tárol rólam és a hiteleimről a KHR lista?

A KHR nyilvántartja a szerződések és az ügyfelek személyes adatait. Ezenfelül a magáról a hitelmulasztásról is tárol információkat.

Személyes adatok

- Név, születési név

- Születési hely, idő

- Anyja neve

- Állampolgárság

- Személyi igazolvány száma, útlevélszám

- Jogosítvány száma

- Egyéb azonosító okmány

- Lakcím, levelezési cím

- E-mail cím

- Miként szerepel az ügyfél a szerződésben (adós vagy adóstárs)

Ha több hitelszerződésed is van, vagy adóstárs vagy egy kölcsönnél, akkor a nevedhez kötődően mind megtalálható a KHR-ben. A személyes adataid egész addig szerepelnek, amíg van olyan szerződésed, amit a rendszer tárol.

Ha kiegyenlíted az utolsó hiteltörlesztődet, és a szerződésed a bankkal megszűnik, akkor az adataid törlődnek a rendszerből. Hacsak nem engedélyezed, hogy a pozitív listán további öt évig szerepeltessék őket.

Ha hitelmulasztásod van, akkor a személyes adataid mindaddig szerepelnek a rendszerben, amíg a tartozásod ki nem egyenlíted, és a bank le nem zárja az ügyletet.

Milyen adatok szerepelnek a hitelszerződésről?

- A szerződés megkötésének és lejáratának dátuma

- Termék típusa

- Hitel összege és devizaneme

- A fennálló tőketartozás összege

- A törlesztésre és az előtörlesztésre vonatkozó információk

- Ha a bank a szerződést egy másik banktól vette át, például tulajdonosváltáskor, akkor az erre vonatkozó információ

- Hozzájárult-e az ügyfél, hogy az adatait pozitív listán tárolják

A törlesztésre vonatkozó információkat, azaz, hogy mennyi az aktuális törlesztőrészlet, milyen gyakran és hogyan törleszti az ügyfél, minden hónapban frissíti a bank. Ha közben kölcsönt igényelsz valahol máshol, akkor ez a bank is értesülni fog arról, hogy pontosan mekkora a jelenlegi tartozásod, és azt hogyan fizeted, akkor is, ha nem vagy késedelemben.

A KHR tartalmazza azt is, hogy a szerződéseidet melyik bankkal kötötted, de ez az információ a többi bank számára nem látható, csak a hitelre és a rád vonatkozó adatokat látják.

A személyes adataid addig vannak a rendszerben, amíg tartozik hozzá szerződés. Ha élő hiteled már nincs, és letelt az öt év, amíg pozitív listán tárolják az adatokat, akkor a személyes adataid is törlődnek a hitelszerződésével együtt.

Negatív lista esetében addig vannak az adataid a listán, amíg a tartozásod nem rendezed, vagy a bank el nem könyveli veszteségként, plusz egy vagy öt év a passzív listán. Utóbbi attól függ, hogy te fizetted vissza vagy a bank írta le a tartozásod.

Hitelmulasztás, csalás

Ha késedelmesen törlesztesz, akkor az erre vonatkozó adatok is megjelennek a KHR-ben. Ugyanígy, ha csalást vagy visszaélést követsz el, akkor ennek a részleteit is tárolja a rendszer.

- A hitelmulasztás összege

- A mulasztás kezdete és vége

- Hogyan szűnt meg a hitelmulasztás (pl. az ügyfél rendezte, más fizette ki, a fedezet elárverezésével egyenlítették ki, megegyezett az adós és a bank, vagy nem törlesztették)

- Csalás dátuma, formája

- Okirati bizonyítékok (a hamisított okmányok leírása)

- A bírósági határozatra vonatkozó adatok

- Visszaélés esetén a kártya típusa, azonosítója

- A visszaélés típusa

- Az okozott kár összege

- A bírósági határozatra vonatkozó adatok

Magáncsőd

A KHR 2015. óta tartalmazza a magáncsődre vonatkozó adatokat is. A csődeljárás olyan családoknak ad lehetőséget az adósságaik rendezésére, akik önhibájukon kívül nehéz helyzetbe kerültek.

Az adósságrendezési eljárás egy nehezen végigjárható folyamat, de kiutat jelenthet egy kilátástalannak tűnő helyzetből.

A csődeljárás alatt álló magánszemélyek csak nagyon szigorú feltételek mellett kaphatnak kölcsönt.

KHR lekérdezés - hogyan tudhatom meg, hogy rajta vagyok?

Bármelyik KHR-hez csatlakozott pénzügyi vállalkozásnál és a rendszert kezelő BISZ Zrt-nél közvetlenül is kérhetsz írásban tájékoztatást arról, hogy milyen adatokat tartanak rólad nyilván. A választ a törvényben meghatározott határidőn belül levélben vagy e-mailben kapod meg.

Milyen információt kaphatok meg?

Tájékoztatást kapsz arról, hogy:

- milyen adatok szerepelnek a KHR-ben rólad,

- ezeket az adatokat melyik bank adta át,

- ki, mikor és milyen jogcímen kérdezte le az adataidat a rendszerből.

Ezeket az információkat a bank vagy a BISZ Zrt. ingyenesen adja meg neked.

Mit tehetek, ha az adataim rosszul szerepelnek a KHR-ben?

Ha olyan adatokat találsz, amelyek nem felelnek meg a valóságnak, vagy úgy gondolod, hogy kerültek be a rendszerbe, akkor írásban kérheted a bankot vagy a BISZ Zrt-t, hogy törölje vagy helyesbítse ezeket. A kifogásaidat kivizsgálják, és az eredményéről írásban tájékoztatnak.

KHR lekérdezés online Ügyfélkapun keresztül

A hitelmúltadra vonatkozó adataidat online, az Ügyfélkapun keresztül is lekérdezheted, ha van Ügyfélkapus regisztrációd. A KHR lista lekérdezés online jóval egyszerűbb és gyorsabb ügyintézést tesz lehetővé, és ingyenes is.

Ha hitelfelvételt tervezel, akkor érdemes előre ellenőrizned a státuszodat a KHR-ben, hogy ne akkor érjen kellemetlen meglepetés, amikor már benne vagy a hiteligénylésben.

A lekérdezés maga gyors és egyszerű, ha tudod mit keress, hisz ahogy más ügyekben talán már tapasztaltad, a funkciók megtalálása feladhatja a leckét az Ügyfélkapu rendszerében. Most lépésről lépésre megmutatjuk mit kell tenned.

1. Lépj be az Ügyfélkapu fiókodba.

A KHR lekérdezés neve az Ügyfélkapun Saját hiteljelentés. Legegyszerűbben úgy találod meg, ha beírod az oldal tetején található keresőbe a "hiteljelentés" vagy "saját hiteljelentés" szavakat. Az oldalsó menüben a Közigazgatás, jog -› Adatkezelés, adatszolgáltatás pontban találod, ahol hosszú listán legörgetve találod a Saját hiteljelentést.

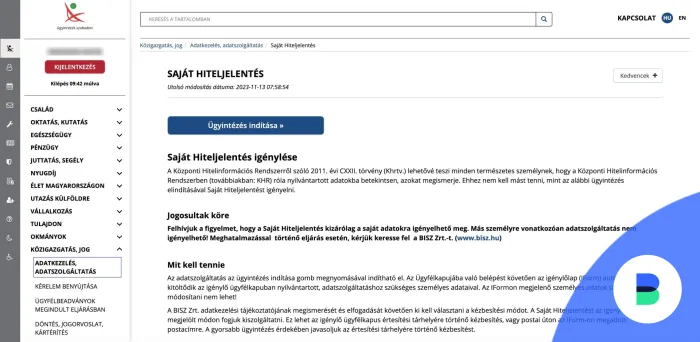

2. Itt az Ügyintézés indítása gombra kattintva indíthatod el a KHR lekérdezést.

3. Ellenőrizd a Saját hiteljelentésed

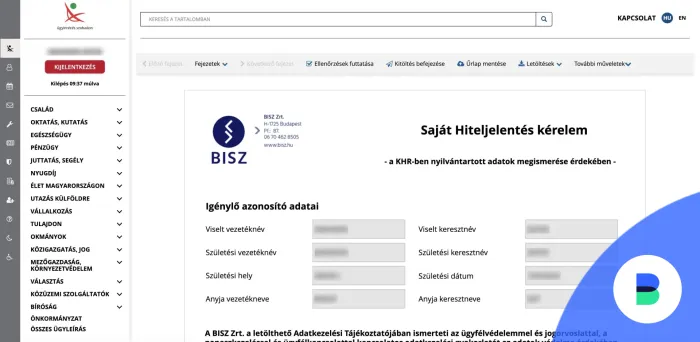

Egy nyomtatvány jelenik meg, a Saját hiteljelentés kérelem. A dokumentum tetején a saját adataid szerepelnek, amelyet a rendszerben szereplő adataiddal feltölt az Ügyfélkapu. Ezeken változtatni nem tudsz.

Ha lejjebb görgetsz, akkor egy pipával el kell fogadnod a BISZ Zrt. adatkezelésére vonatkozó nyilatkozatot, alatta pedig kiválaszthatod, hogy milyen formában szeretnéd megkapni a hiteljelentést.

Kérheted a saját ügyfélkapus értesítési tárhelyedre elektronikus formában, illetve postán is. Ha számít a gyorsaság, akkor jobban jársz az elektronikus verzióval.

4. Küldd be a kérelmet

Ezt a honlap fejlécében található Kitöltés befejezése gombra kattintva teheted meg. (A nyomtatvány alján található információ szerint a "Beküldés" parancsikonra kell kattintanod a beküldéshez, de ne higgy neki, mert olyan parancsikon nem szerepel a fejlécben.)

5. Fejezd be a lekérdezést

Újabb oldal jelenik meg, ahol a beküldést kell véglegesítened. Itt kattints a Beküldés folytatása gombra.

A kérelem benyújtásáról a tárhelyedre értesítés érkezik, és ha a hiteljelentést elektronikusan kérted, akkor azt is ide kapod majd.

Mennyi idő múlva kapom meg a KHR státuszomról szóló jelentést?

A lekérdezés eredményét elektronikusan 3 munkanapon belül megkapod, de az ügyintézés akár gyorsabb is lehet. Ha hétvégén vagy munkaidőn kívül igényelted az igazolást, akkor a BISZ azt a következő munkanapon kezdi el feldolgozni.

Hogyan kérheted le a KHR státuszod online, ha nincs Ügyfélkapud?

Elindíthatsz egy Ügyfélkapu regisztrációt a kormányablakban, de a bankfiókban is kérheted, hogy kérjék le a KHR státuszodat.

De a KHR említésére nem feltétlenül kell összeszorulnia a gyomrodnak. A bankok nagyra értékelik, ha valaki rendben fizeti a hitele törlesztőrészleteit, tehát jó adós. Szívesen tudnak az ügyfeleik között, ha rendesen törlesztesz, és a kölcsön részleteibe is teljeskörű betekintést engedsz nekik. Így tudhatják, hogy jó a hitelmúltad.

Te pedig élvezheted az egyszerűbb hitelbírálati eljárást, az alacsonyabb kamatot vagy a kedvezőbb díjakat. És ki ne szeretne kedvezőbb feltételeket vagy egyszerűbb ügyintézést? Érdemes tehát az adataidhoz hozzáférést biztosítanod a hitelszerződéseid lezárása után is.

Maradtak kérdéseid a KHR lekérdezésről?

-

Mi a különbség a BAR lista és a KHR lista között?

A BAR lista a régi formájában már nem létezik. Ez volt a Bankközi Adós- és Hitelinformációs Rendszer rövidítése, és a rossz adósok adatait tárolták rajta. Ma a KHR negatív adóslistájának felel meg. A KHR azonban nem csak a rossz adósok adatait tartalmazza, hanem mindenkiét, aki hitelt vesz fel.

-

Hogyan kerülhetek a KHR-be?

Ha hitelt veszel fel, akkor az adataid bekerülnek a rendszerbe. Ha a törlesztőrészleteket fizetted, akkor a hitel lezárásának másnapján az adataid kikerülnek onnan. Ez alól kivétel, ha te magad nyilatkozol, hogy a pozitív adataidat a KHR még öt évig tárolja, vagy ha (bizonyos nagyságú) hátralékod van, vagy visszaélést követtél el. -

Hogyan tudom meg, hogy szerepelek-e a KHR-ben?

Új hitelt felvételénél ez mindig kiderül, mert a bank mindenképpen le fogja kérni a KHR státuszodat. Te magad is megkérdezheted bármelyik KHR-hez csatlakozott bankban, hogy tartanak-e nyilván rólad bármilyen adatot (ennek a dokumentumnak ügyféltudakozvány a neve és évente egyszer ingyenesen kikérhetsz ilyet). Az eredményt írásban kapod meg levélben vagy e-mailben. Ha az adatok nem helyesek, javítást kérhetsz.

Ha arra gyanakszol, hogy rajta lehetsz a negatív KHR listán vagy csak biztosra akarsz menni, akkor már pár hónappal hitelfelvétel előtt érdemes ügyféltudakozvány útján lekérni a státuszodat. Láttunk már többször olyat, hogy valami ősrégi hitel, vagy be nem zárt bankszámla miatti felgyűlt tartozások valaki a KHR-re került és nem tudott róla, mert például a régi lakcímére küldték az értesítést.

Szerintem a pénzügyek ismerete nem szükséges rossz, hanem alapvetően fontos dolog. Célom, hogy megmutassam, hogy pénzügyi témákról érthetően és érdekesen is lehet beszélni. Cikkeimmel igyekszem segíteni, hogy a legtöbbet hozhasd ki egy támogatásból vagy hitelből. Szabadidőmben szívesen olvasok és szeretem a reneszánsz táncokat.

A fenti cikkben szereplő megállapításokat a Biztos Döntés Kft. a releváns tények és körülmények lehető leggondosabb szakmai értékelése alapján igyekezett megfogalmazni. Ebből adódóan a fenti írás nem tényközlés, hanem a Biztos Döntés Kft. – megfontolt és felvállalt – szakmai véleményét jeleníti meg.