Bankszámlakivonat - mi szerepel rajta?

- 30 000 Ft jóváírás, ha új ügyfélként nyitod meg

- Díjmentes számlavezetés és bankkártya az első évben

- Díjmentes átutalások havi 400 000 Ft-ig

Mit tartalmaz a bankszámlakivonat? Mire kell odafigyelni? Elmondnunk minden részletet, és bankonként megmutatjuk képekkel, hogyan lehet letölteni a számlakivonatot.

- Mi a bankszámlakivonat?

- A bankszámlakivonat kötelező tartalmi elemei

- Tranzakciók a bankszámlakivonaton

- A díjkimutatás a bankszámlakivonaton

- Bankszámlakivonat hiteligényléshez

- Hitelesített elektronikus bankszámlakivonat

- Elektronikus (papírmentes) bankszámlakivonat előnyei

- Bankonként megmutatjuk hol található a bankszámlakivonat

Mi a bankszámlakivonat?

A bankszámlakivonat egy olyan dokumentum, amely papír alapon vagy elektronikusan érkezhet hozzád és tartalmazza a teljes számlaforgalmadat. Azon belül kimutatják a jóváírt pénzeidet és a terheléseket egyaránt.

A bankszámlakivonat tartalmazza a bank által felszámított díjakat, jutalékokat, költségeket és kamatokat is.

A papír alapú bankszámlakivonat általában banki fejléces papíron készül, és adódhat olyan, hogy az elektronikus változat nem tartalmazza a bank grafikai elemeit.

Hiteligénylésnél az elektronikus számlakivonatot ellenőrző intézmény meg tud győződni arról, hogy a dokumentum tényleg a banktól származik-e, illetve hogy manipulált-e.

A bankszámlakivonat az egyetlen olyan dokumentum, amely hitelesen igazolja vissza a tranzakcióidat, ezért fontos, hogy eltárold őket.

Egy bizonyos idő után, általában évek múlva, a bank már nem tudja neked pótolni az elveszett számlakivonatot, vagy ha tudja, akkor elég sokat, számlakivonatonként akár több ezer forintot is elkérhet érte.

Szeretnél egy olcsó bankszámlát? Megmutatjuk, milyen számlacsomagok közül választhatsz.

- Számlanyitási akció szerint

- Mobilbanki ügyintézés szerint

- Havi összköltség szerint

-

Gránit Bajnok bankszámlaPROMÓCIÓ

- Nyisd meg szelfivel az appban akár 0 Ft-os havi számlavezetési díjjal!

-

Erste George Díjcsomag Kedvezményes szintenPROMÓCIÓ

-

MagNet Fix 2 számlacsomag

PROMÓCIÓ

PROMÓCIÓ -

OTP TOP számlacsomag új ügyfeleknekPROMÓCIÓ

- Most RTL+ Premium 9 havi előfizetéssel

A megjelenített adatok nem minősülnek ajánlatnak vagy ajánlattételnek és nem jelentenek teljes körű tájékoztatást, azok kizárólag informatív jellegűek, szerződéskötési kötelezettséget nem jelentenek.

Felhívjuk figyelmét, hogy a kalkulátorban szereplő banki ajánlatok nem feltétlenül objektív összehasonlítás alapján jelennek meg. A banki ajánlatok sorrendjét befolyásolhatja a kattintások gyakorisága, a bankokkal kötött promóciós szerződés tartalma (így különösen: a promóciós díj összege, illetve a megrendelt kattintási szám mennyisége), valamint az ajánlatok megjelenésének időben történő egyenletes eloszlása miatti egyedi ütemezési célú informatikai megoldások.

A kiválasztott hitelintézet által adott ajánlat eltérhet a fent megadott adatoktól, amely vonatkozásában felelősségünket kizárjuk. További részletek az Ügyféltájékoztatónkban (ITT), valamint a hitelintézetek weboldalán vagy azok ügyfélszolgálatain tekinthetők meg.

Ezeknek a bankoknak a termékeit nem jelenítjük meg a kalkulátorainkban: Bank of China, BNP Paribas, Deutsche Bank, Duna Takarék Bank, ING, KDB Bank, Merkantil Bank, Oberbank, Polgári Bank.

Nem találtad meg, amit kerestél? Nézd meg a gyakran ismételt kérdéseket is!

- a bankszámla havi számlavezetési díja

- a bankkártya éves díja

- a digitális szolgáltatások díja (ha van)

- a tranzakcióid díjai (mint pl. átutalások, készpénzfelvételek).

Minden kedvezményt figyelembe vettünk, így ha emiatt a díjak eltérnek az első két évben a későbbi évek összegétől, akkor az első két évben érvényes havi összköltséget külön is kijelezzük "Kezdetben" megjelöléssel. A ma ismert díjakkal számolunk, mely az inflációval nőhet évente. További részletek a "Feltételek, díjak" linkre kattintva.

A bankszámlakivonat kötelező tartalmi elemei

Egy bankszámlakivonatnak átlátható módon kötelezően kell tartalmaznia a következő adatokat:

- A bank neve, címe, e-mail címe, telefonszáma,

- A bank BIC (SWIFT) kódja

- A számlavezető bankfiókod címe és egyéb adatai

- A belföldi (GIRO) bankszámlaszám

- A nemzetközi SEPA euró átutaláshoz szükséges IBAN számlaszám

- A jelenlegi díjcsomagod elnevezése a banknál (erre hivatkozva tudsz költség-összehasonlításokat végezni)

- A bankon belüli számlaszám, ezt nem tudod használni átutaláshoz vagy pénz fogadásához, azonban például banki azonosításhoz, belépéshez az internetbankba igen.

- Az elszámolási időszak, általában egy hónap első napjától az utolsóig

- A számlakivonat sorszáma

- A számlád devizaneme

- Egyéb azonosítód (pl. telefonos ügyfélszolgálat azonosító)

- Az elszámolási időszak, ez általában a hónap első napjától az utolsóig terjed.

- A bank közölheti a bankszámlakivonaton az egyéb azonosítóid (pl. a telefonos ügyfélszolgálaton érvényes azonosító)

Tranzakciók a bankszámlakivonaton

Lejjebb a bank közli a tranzakcióidat.

Elsőnek a nyitóegyenleget, amitől kezdve az egyenlegváltozások számítódnak. Ugyanígy a tranzakciók végén van egy záróegyenleg is.

A tranzakcióknál látsz két dátumot. Az egyik a tranzakció napját jelenti, például amikor bankkártyával vásároltál, a másik pedig azt a napot, amikor azt a bankszámládra beterhelték. A kettő között a kamatfizetésben van különbség: a már elköltött, de még le nem könyvelt tranzakciókra, összegekre még jár a látra szóló betétkamat, illetve a bank nem számít fel folyószámla-hitelkamatot vagy kényszerhitelkamatot. A két dátum között több nap is eltelhet, főleg ha közbeékelődik egy hétvége vagy ünnepnap, vagy hosszú hétvége.

A tranzakció neve azonosítja be, hogy mire költöttél konkrétan vagy kitől érkezett egy jóváírás. Ilyenkor a bank közli a címzett vagy feladó nevét, számlaszámát és a közlemény rovatot – átutalásnál – vagy a kereskedő, illetve ATM helyét, nevét – bankkártya használatnál.

Ha olyat látsz, amelyről nem tudod eldönteni, hogy tényleg te költöttél-e, akkor kérj további információt a bankodtól és konzultálj vele az esetleges bankkártyaletiltásról!

Végül láthatod a tranzakció összegét és általában a bank közli a tranzakció utáni egyenleget is.

A számlakivonat végén a bank csoportosítva közli az összes terhelést és jóváírást, a záróegyenleget, az esetleges zárolt összeget és az elkölthető egyenleget. A zárolt összeg az az összeg, amire a kamatszámításnál már utaltunk: elköltötted, de a számlakivonat elkészültekor még nem könyvelték le.

Itt láthatod az előjegyzett betétkamatot és a hitelkamatot is, ha van folyószámlahiteled.

A számlakivonat alján a bank csoportosítva kimutathatja a felszámított díjakat, jutalékokat, költségeket, általános szövegek szerepelhetnek a betétbiztosításról vagy a bank adatkezeléséről, illetve itt kaphatsz tájékoztatást is a változó banki díjakról, üzletszabályzat-változásokról, elektronikus rendszerek karbantartási időszakairól és az akciókról is.

A díjkimutatás a bankszámlakivonaton

A bankszámla díjkimutatás kötelezi a bankokat arra, hogy minden év január 31-ig a lakossági ügyfeleiknek egységes szerkezetű díjkimutatást küldjenek, méghozzá ingyenesen.

Ez annyiból kapcsolódik a havi bankszámlakivonathoz, hogy az abban szereplő banki díjakat összesíti és részletezi éves szinten, az előző naptári évről. A tranzakciók viszont nincsenek benne, csak a banki díjak.

A kimutatás hivatalos rövidítése a PAD (Payment Account Directive), a netbankok sokszor ilyen névvel hivatkoznak rá, hogy lehetőleg minél nehezebben találd meg és minél kevésbé szembesülj az esetleg drága díjazással.

Bankszámlakivonat hiteligényléshez

Ha hitelt igényelsz készülj az utolsó 3 havi bankszámlakivonatod bekérésére.

A hiteligénylésed akkor lesz simább, ha nincs semmi, rád nézve „terhelő” dolog egyikben sem. Ilyen lehet a hitelkeret-túllépés, a fedezetlen költés, túl nagy összegű csoportos megbízás, rendszeres fizetés a lakástulajdonosnak a lakásbérletedért. A bankok nem szeretik, ha szerencsejátékhoz kapcsolódó pénzmozgások vannak a számlán.

A hiteleidet látják a Központi Hitelinformációs Rendszerben (KHR).

Hitelesített elektronikus bankszámlakivonat

A vállalkozóknak szükségük lehet hitelesített bankszámlakivonatra is. Általában hiteligényléshez vagy más, pénzügyi hitelesség bizonyításához kérhetnek tőlük ilyet.

A papír alapú hiteles bankszámlakivonatot lehet pótolni hitelesített elektronikus bankszámlakivonattal is.

A hitelesített elektronikus bankszámlakivonatot már a forgalmazást követő napon elérheted az internetbankodban.

Az elektronikus bankszámlakivonat hitelességét fokozott biztonságú elektronikus aláírással és minősített szolgáltató által kibocsátott időbélyegzővel biztosítja a bank.

Az elektronikus aláírás célja, hogy az aláírót azonosítsa, egyedülállóan az aláíróhoz legyen köthető és a dokumentum tartalmához olyan módon kapcsolódjon, hogy minden módosítás észrevehető legyen, ami az aláírást követően kerül a dokumentumra.

Az időbélyegző pedig azt igazolja, hogy az elektronikus dokumentum a bélyeg elhelyezésének időpontjában változatlan formában létezett.

Ez a kettő feltétel teljesülésével lesz egy elektronikus bankszámlakivonat hiteles.

A hitelesített elektronikus bankszámlakivonat minden letöltött példánya és a banknál őrzött példány is egymással teljesen azonos értéket képviselnek.

Elektronikus (papírmentes) bankszámlakivonat előnyei

Az elektronikus bankszámlakivonattal több előnyt is bezsebelsz egyszerre:

- általában olcsóbb vagy díjmentes a postai kivonathoz képest, esetleg a számlavezetési díj tartalmaz kedvezményt az elektronikus kivonat választásakor

- biztonságos, mert csak te látod, hiszen a netbankból kell letölteni

- bárhonnan elérhető, ahol eléred az internetbankot, nem kell a postázási címen tartózkodnod

- sokkal gyorsabban megkaphatod, mint a papír alapú kivonatot, hiszen nincs postázási idő

- környezetbarát, hiszen ennyivel kevesebb fát kell kivágni

Kérj elektronikus bankszámlakivonatot, ha teheted! Viszont ha elektronikus bankszámlakivonatod van, mindig töltsd le a gépedre vagy a mobilodra és tárold biztonságos, mások által elérhetetlen helyen! Csak akkor nyomtasd ki, ha az elektronikus tárolásban bizonytalan vagy.

Ne felejtsd el, hogy a bankszámlakivonat az egyetlen hiteles dokumentum, mely bármilyen későbbi reklamáció alapját képezheti!

Bankonként megmutatjuk hol található a bankszámlakivonat

Ha nem tudtad, hogy a bankod netbankjában hol vannak a számlakivonatok, akkor a képek alapján könnyen meg fogod találni.

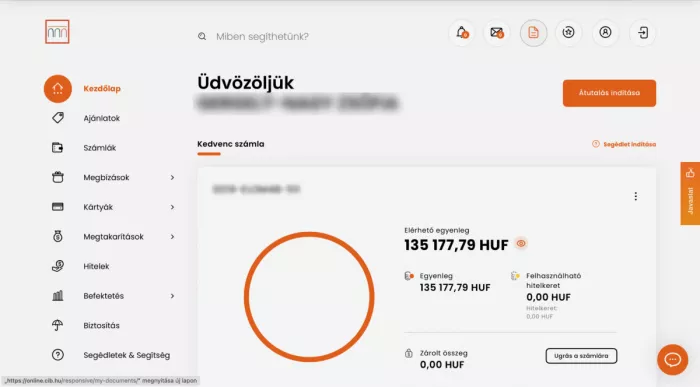

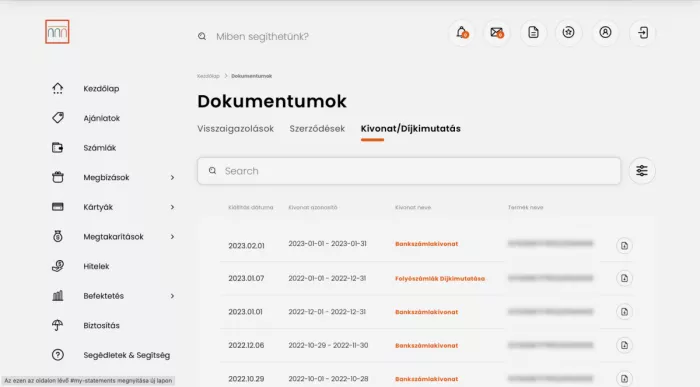

CIB Bank

Főoldalon jobb oldalt fent vannak a kerek ikonok, ott a harmadik ikonra, a kis papírlapra kell kattintani.

A következő oldalon pedig a Kivonat/Díjkimutatás fülre. A sorok végén található ikonnal tölthető le a kivonat.

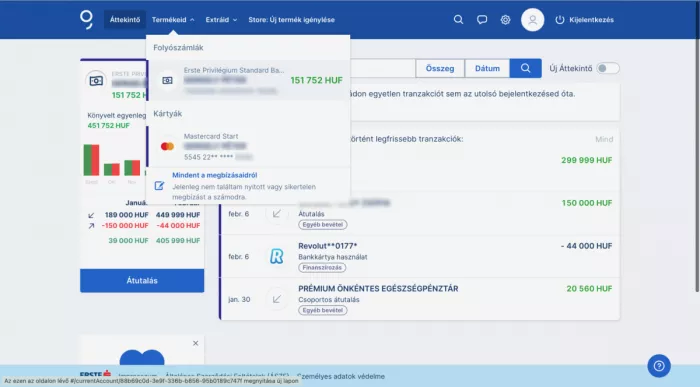

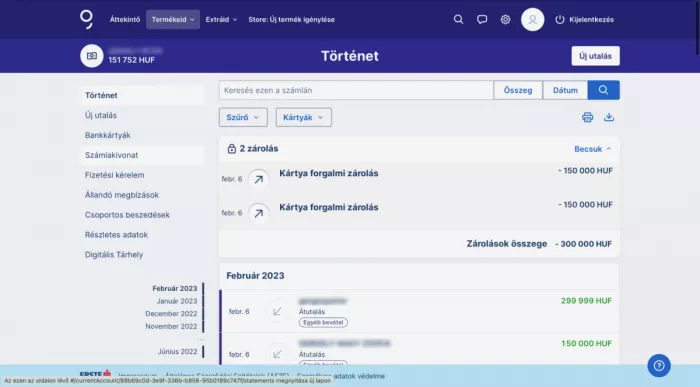

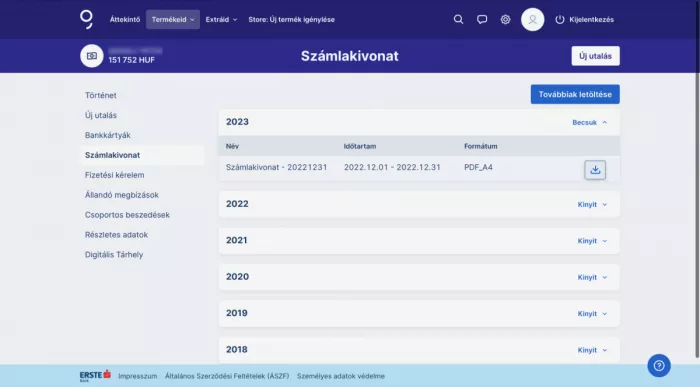

Erste Bank

George a netbank neve. A főoldalon belül vagy a nevedre, vagy a Termékeid menüben a számládra kattints.

Utána a bal oldali menüben a Számlakivonatot válaszd, majd évekre lebontva megtalálod az összes bankszámlakivonatot.

A sor végén levő, nyíl a négyzetben formájú gombra kattintva tudod letölteni őket.

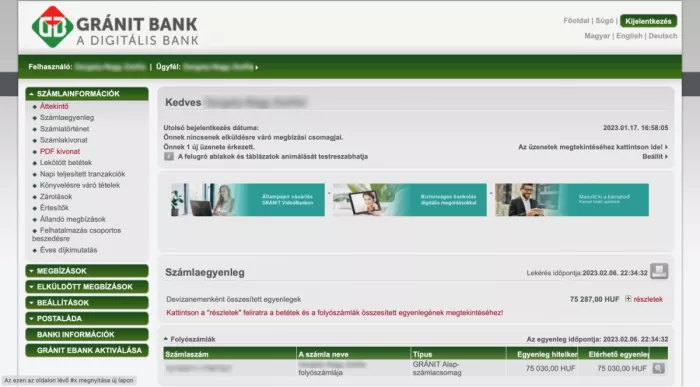

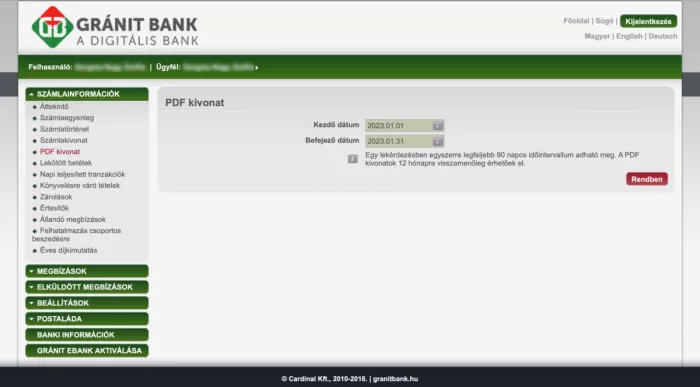

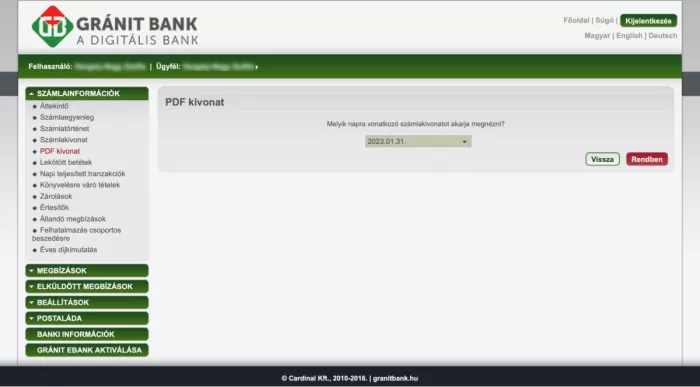

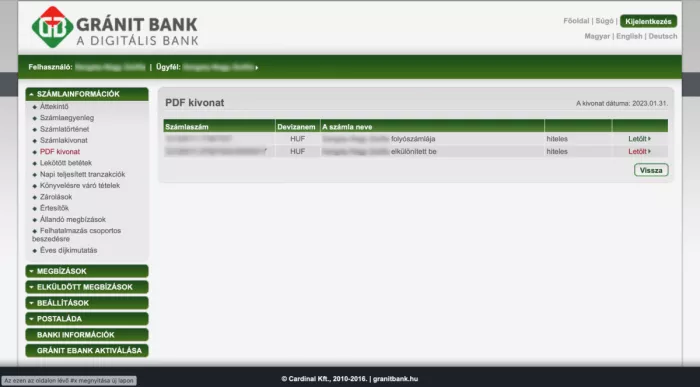

Gránit Bank

Bal oldali menüsorban a Számlainformációkon belül található a PDF kivonat, kattints rá.

Utána be kell állítani az időintervallumot, majd a Rendben gombot nyomd meg.

Következő ablakban megint a Rendben gombot kell megnyomni.

A következő ablakban jelenik meg a letölthető számlák sora, itt a Letölt linkre kell rányomni és új ablakban megnyílik a számlakivonat.

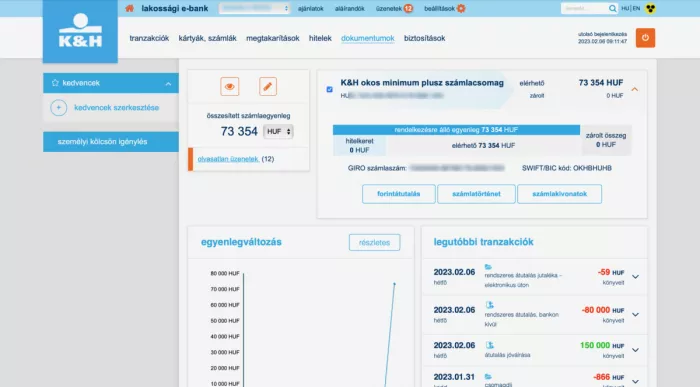

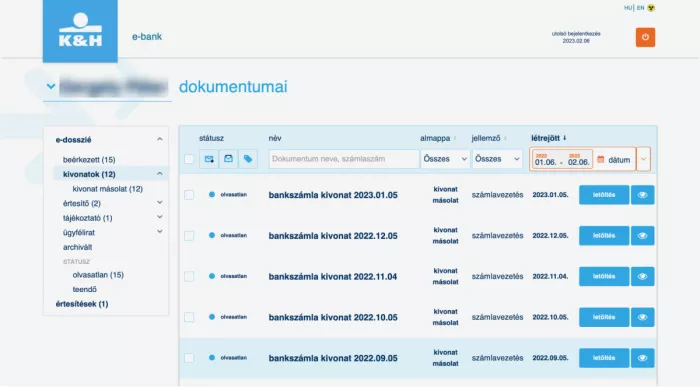

K&H Bank

Felső menüsorban a dokumentumok fülre kell kattintani.

Következő oldalon a bal oldali menüsorban a kivonatokra kattintva jön elő az összes bankszámlakivonat, a sorok jobb szélén a letöltés gombra kell kattintani.

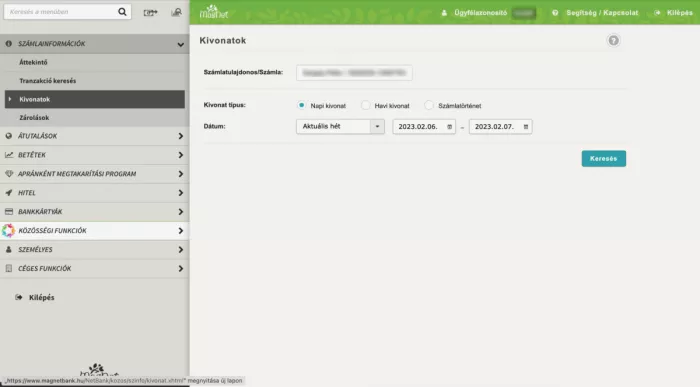

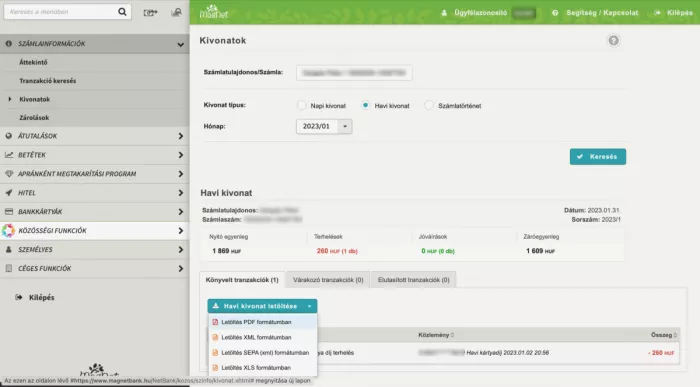

MagNet Bank

Főoldalon a bal oldali menüsorban a Számlainformációk, majd Kivonatok linkre kattints.

Itt a Havi kivonat-ot kell választani, majd a Keresés gombra kattintani, és aztán alul a Havi kivonat letöltése közül a Letöltés PDF formátumban opciót kell választani.

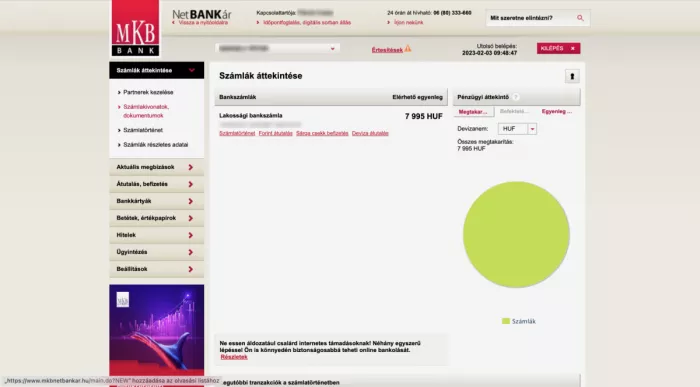

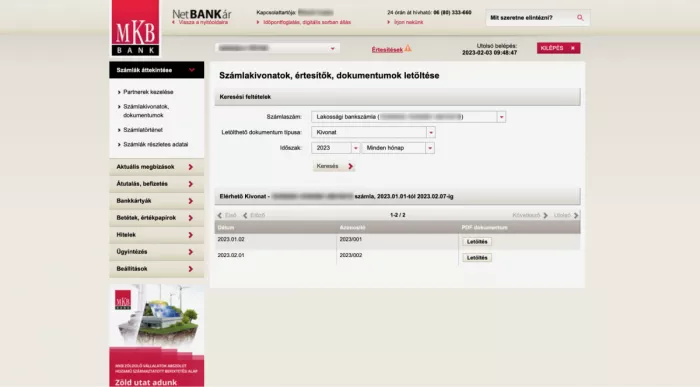

MBH Bank

Főoldalon a bal oldali menüsorban a Számlák áttekintése, majd Számlakivonatok, dokumentumok linkre kattints.

Itt beállíthatod mit szeretnél letölteni, Keresés gomb, majd a kilistázott sorok végén a Letöltés gombra kell rányomnod.

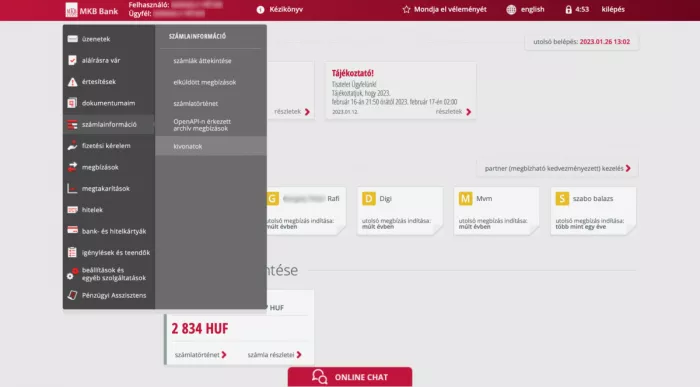

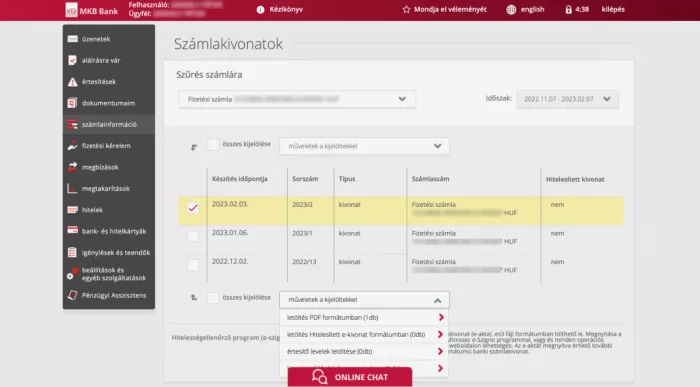

MBH (volt Budapest Bank)

Főoldalon a bal oldali menüsorban Számlainformáció, aztán kivonatok linkre kattints.

Be kell pipálni a letöltendő sort, majd alul a "műveletek a kijelöltekkel” legördülő menüből a “letöltés PDF formátumban” opciót kell választani.

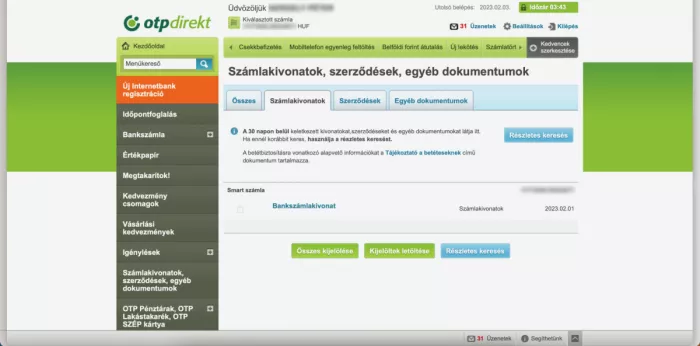

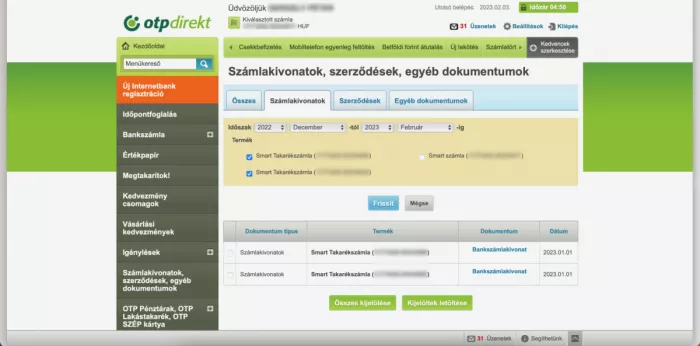

OTP Bank

Bal oldali menüsorban a Számlakivonatok, szerződések, egyéb dokumentumokra kell kattintani, aztán a Számlakivonatok fülre.

Be kell pipálni, hogy Bankszámlakivonat, majd Kijelöltek letöltése gomb. Itt a 30 napnál nem régebbi látszik. Ha régebbit szeretnél, akkor a Részletes keresésen belül lehet beállítani a dátumot. Illetve ha több számlád van, akkor azt is ki tudod választani, hogy melyiket szeretnéd látni. A letöltés módja itt is ugyanaz.

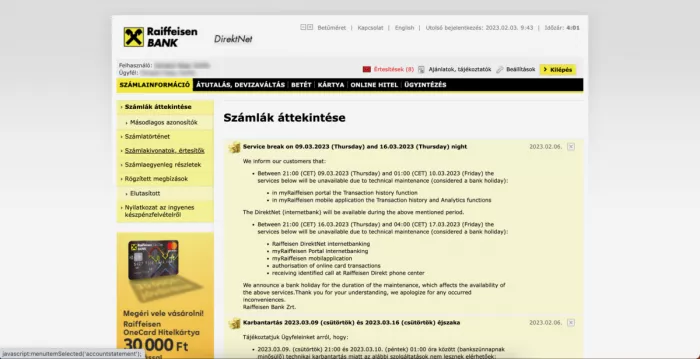

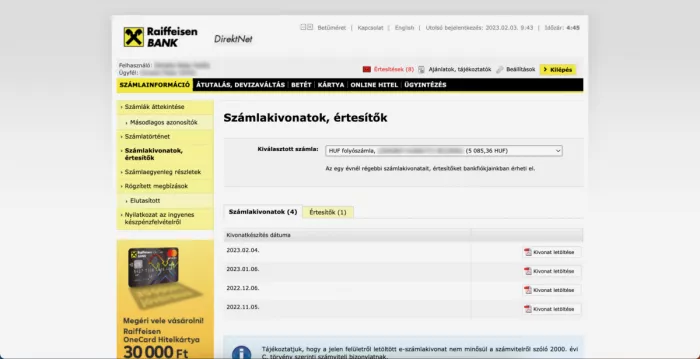

Raiffeisen Bank

Felső menüsorban a Számlainformáció fül, azon belül a bal oldali menüsorban a Számlakivonatok, értesítők-re kell kattintani.

Itt a Számlakivonatok fülön keresztül tudod letölteni a kivonatot a Kivonat letöltése gombokkal.

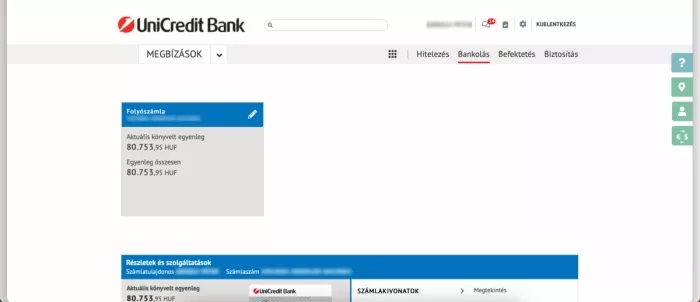

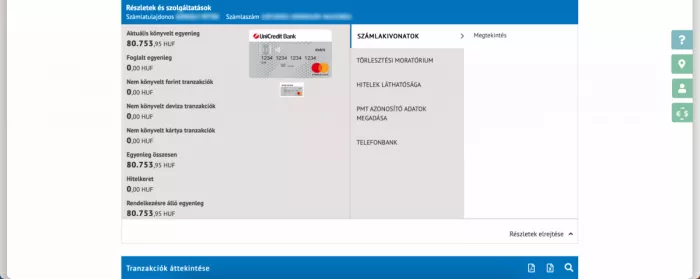

UniCredit Bank

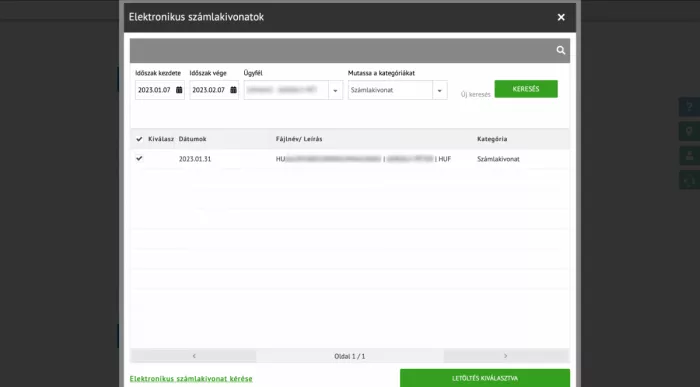

Főoldalon a felső menüsorban a Bankolás menü, majd lejjebb görgetve Számlakivonatok > Megtekintés- re kell kell kattintani.

Itt be kell pipálni a kívánt sort, majd alul a Letöltés kiválasztva gombra kell kattintani.

Itt pedig le tudod tölteni.

A bankszámlakivonat előnyei-hátrányai

- minden tranzakciót tartalmaz a bankszámládról, át tudod tekinteni

- segítségével kiszűrheted az esetleges illegális tranzakciókat

- láthatod a kiugró banki díjakat – ebben a díjkimutatás is segíthet

- elolvashatod a bankod üzeneteit a hirdetményváltozásokról, akciókról

- olyan információkat is kaphatsz a számlakivonatodon, amit az internetbankban, mobilapplikáción nem láthatsz, például előjegyzett, de még jóvá nem írt vagy fel nem számított kamat

- nem kell keresned az IBAN számlaszámod, vagy a bankod BIC (SWIFT) kódját: minden számlakivonaton rajta van

- a következő hónap elejéig kell rá várni, mert a számlazárást követően nyomtatják, postázzák

- nem csoportosítja benne a bank a díjakat úgy, mint az évenkénti egyszeri díjkimutatásban

- még akkor sem képes a mai kornak megfelelő friss egyenleginformációk nyújtására, ha a bank minden számlamozgást eredményező napon küld kivonatot, tehát nem várja meg a hónap végét

- ha elektronikus bankszámlakivonatot kapsz, akár hónapok múlva eltűnhet az internetbankodból és akkor esetleg már csak külön pénzért tudod kézhez kapni, így célszerű lementened ezeket

- nem feltétlenül készül egy hónapról bankszámlakivonat, készülhet egy tetszőleges 30 napos időszakról is, ez főleg a hitelkártyáknál fordul elő – ekkor nehezebb összeilleszteni egy konkrét naptári hónap költéseit

- ha nem költöttél a számlán, a bank csak akkor küld számlakivonatot, ha valamilyen számlamozgás történt, de legkésőbb évente egyszer

Maradtak kérdéseid?

-

Lehet egyszerre elektronikus és papír alapú bankszámlakivonatom?

Igen. Ha papír alapú kivonatot kérsz és a bankod elhelyezi a számlakivonatod elektronikusan is az internetbank vagy mobilalkalmazás felületén, akkor mindkettőhöz hozzájutsz.

-

Megteheti-e egy bank, hogy egyáltalán nem küld papír alapú számlakivonatot?

Ha eleve elektronikus számlakivonatra szerződtél, akkor igen. Egyéb esetekben az elektronikus kivonatra átállást ösztönözni szokták, ritkább esetben pedig minden ügyfelét átállítja erre a bank. De ekkor is kérhetsz papír alapú (postai) kivonatot.

-

Mit tegyek, ha nem kaptam meg a bankszámlakivonatomat?

Kérj a bankodtól egy újat bármelyik fiókjában, valószínűleg költségmentesen fognak egyet nyomtatni neked. De valószínűleg kérheted ezt telefonon vagy írásban is a banktól. Azonban még jobb, ha letöltöd az internetbankodból.

-

Küldenek a bankszámlakivonatot a céges számláról is?

Igen. A bank a vállalkozói bankszámla forgalmáról is küld kivonatot.

Kisgyerekkoromban a golyós számológépen szocializálódva fogtam bele a pénzügyekbe, amiből végül merő véletlenségből egy közgazdász diploma lett. Közben rájöttem, hogy a bankkártya nem csak levélbontásra alkalmas, hanem ha ATM-be dugjuk, az el is nyelheti. Ebből a felismerésből született meg több ezer szakmai cikk többféle pénzügyi-gazdasági portálon, immáron harmadik évtizede. Eretnek nézeteim tálalására végre megtaláltam végleges helyemet a BiztosDöntésnél, ahol célom, hogy közérthetően hozzam el neked mindazt, amivel megtalálod a helyed a napi pénzügyekben. 20 éves tapasztalatom van a bankszámla, banki betét, hitelkártya, állampapír és nyugdíjmegtakarítások területén. 2003-ban végeztem a Corvinus Egyetemen közgazdászként.

for

A fenti cikkben szereplő megállapításokat a Biztos Döntés Kft. a releváns tények és körülmények lehető leggondosabb szakmai értékelése alapján igyekezett megfogalmazni. Ebből adódóan a fenti írás nem tényközlés, hanem a Biztos Döntés Kft. – megfontolt és felvállalt – szakmai véleményét jeleníti meg.