A legjobb költségvetés appok

Ha nem látod, hogy mire megy el a pénzed, akkor nehezen tudsz jó döntéseket hozni és spórolni. Szerencse számtalan lehetőség áll rendelkezésedre.

Költségvetés készítés

Hosszú távon nagyon sokat segíthet egy jól megtervezett családi költségvetés, hiszen azzal akár a nyugdíjas éveidet is bebiztosíthatod. Rövid távú célok esetén pedig elengedhetetlen, hogy önfegyelmet gyakorolj és ott spórolj, ahol tudsz és ahogy csak tudsz.

A tervednek igazodnia kell a személyiségedhez, az életritmusodhoz és az elérni kívánt céljaidhoz. Fontos, hogy pár havi vésztartalék a bizonytalanabb időkben is elérhető legyen.

Milyen gyakran használod?

Van, aki a nap végén szereti átlátni, hogy mire költött, de sokan vannak, akik a hét vagy a hónap végén tekintenék át egyben, hogy mire ment el a pénzük.

Ha akarsz naponta foglalkozni azzal, mire és mennyit költöttél, érdemes olyan segítőtársat választani a költségvetéseidhez, aki mindezt elvégzi helyetted.

Ilyen lehet például egy bankszámláddal szinkronizált pénzügyi app, vagy akár a bankodnak a mobilappjában is lehet költségkövető funkció, mely automatikusan vezeti azokat a bevételeidet és kiadásaidat, amik azon a bankszámlán láthatóak.

Ebben az esetben csak annyi dolgod van, hogy kijelöld céljaidat, és heti rendszerességgel ellenőrizd, hogy minden rendben halad-e.

Itt megnézheted, hogy melyik bank kínál olyan bankszámlát, aminek a mobilappja segít a költéseidet csoportosítani.

- Számlanyitási akció szerint

- Mobilbanki ügyintézés szerint

- Havi összköltség szerint

-

Gránit Bajnok bankszámlaPROMÓCIÓ

- Nyisd meg szelfivel az appban akár 0 Ft-os havi számlavezetési díjjal!

-

Erste George Díjcsomag Kedvezményes szintenPROMÓCIÓ

-

OTP TOP számlacsomag új ügyfeleknekPROMÓCIÓ

- Most RTL+ Premium 9 havi előfizetéssel

A megjelenített adatok nem minősülnek ajánlatnak vagy ajánlattételnek és nem jelentenek teljes körű tájékoztatást, azok kizárólag informatív jellegűek, szerződéskötési kötelezettséget nem jelentenek.

Felhívjuk figyelmét, hogy a kalkulátorban szereplő banki ajánlatok nem feltétlenül objektív összehasonlítás alapján jelennek meg. A banki ajánlatok sorrendjét befolyásolhatja a kattintások gyakorisága, a bankokkal kötött promóciós szerződés tartalma (így különösen: a promóciós díj összege, illetve a megrendelt kattintási szám mennyisége), valamint az ajánlatok megjelenésének időben történő egyenletes eloszlása miatti egyedi ütemezési célú informatikai megoldások.

A kiválasztott hitelintézet által adott ajánlat eltérhet a fent megadott adatoktól, amely vonatkozásában felelősségünket kizárjuk. További részletek az Ügyféltájékoztatónkban (ITT), valamint a hitelintézetek weboldalán vagy azok ügyfélszolgálatain tekinthetők meg.

Ezeknek a bankoknak a termékeit nem jelenítjük meg a kalkulátorainkban: Bank of China, BNP Paribas, Deutsche Bank, Duna Takarék Bank, ING, KDB Bank, Merkantil Bank, Oberbank, Polgári Bank.

Nem találtad meg, amit kerestél? Nézd meg a gyakran ismételt kérdéseket is!

- a bankszámla havi számlavezetési díja

- a bankkártya éves díja

- a digitális szolgáltatások díja (ha van)

- a tranzakcióid díjai (mint pl. átutalások, készpénzfelvételek).

Minden kedvezményt figyelembe vettünk, így ha emiatt a díjak eltérnek az első két évben a későbbi évek összegétől, akkor az első két évben érvényes havi összköltséget külön is kijelezzük "Kezdetben" megjelöléssel. A ma ismert díjakkal számolunk, mely az inflációval nőhet évente. További részletek a "Feltételek, díjak" linkre kattintva.

Hogyan kövessem a költségeket?

Írhatod egy füzetbe a pénzmozgásaidat, vagy összegyűjtheted a blokkokat, vagy egy Excel táblán is követheted. Ezzel valószínűleg nem fogsz minden kis költésre emlékezni a nap végén, és ha pár napig nem csinálod, akkor már nehezebben fogsz leülni és több napi kiadást lepötyögni.

Ennek a hagyományos módszereknek nagy előnye, hogy vizuális típusoknak segít talpon maradni, mert látják, minden egyes kiadást saját kezükkel írnak le. Így nap végén kicsit meg is döbbenhetnek, hogy aznap akár tízszer is elő kellett venniük a pénztárcájukat.

Készpénz vagy bankkártya jobb a takarékoskodásra?

Ha mindenért készpénzben fizetsz, akkor jobban érzed a kiadás súlyát.

Ha mindig a bankkártyádat vagy a mobilodat tartod oda, nem érzed majd annyira a pénz súlyát.

Ez látszik a vásárlási statisztikákon is, akik kártyával fizetnek, azok átlagosan nagyobb összegért vásárolnak.

A kaszinók is ezt csinálják

Kicsit extrém példa, de a kaszinóknak is ez az egyik zseniális fogása, hogy nem készpénzzel játszunk, hanem színes, csillogó zsetonokkal. Ha papírpénzt kellene letenni a rulettra, akkor biztos, hogy jobban éreznénk a pénz súlyát.

Las Vegasban percek alatt több millió dollárt eljátszanak színes műanyag zsetonok dobálásával, mintha csak játékpénz lenne.

Elég akár csak egy hónapig vezetned a költségeket

Ha akár csak 1 hónapig vezeted a napi kiadásaidat, akkor is lesznek olyan tételek, amiken meglepődhetsz, hogy milyen sok megy el rá. Sokaknak ez a napi kávé a kedvenc kávézójukban, amire könnyen elmehet havi 10-15 000 forint is.

Ha a modern megoldásokat részesíted előnyben, akkor több lehetőséged is van. Választhatsz asztali szoftverek, online és mobil alkalmazások közül is, valamint ezeknek a kombinációja is létezik.

Mik a céljaid?

Gondold át, milyen problémákkal szembesülsz napi szinten és hosszú távon, valamint, hogy mik a konkrét céljaid. Hosszú és rövid távú célok eléréséhez is fontos olyan segítséget választani mely ezt a legjobban segíti. A kiadásaidat próbáld ebbe a három kategóriába sorolni.

A három költségi kategória

A kiadásaidat próbáld ebbe a három kategóriába sorolni:

- szükséges,

- kellene,

- szeretnéd

Így láthatod majd milyen összegeket kell mindenképpen kifizetned, és mi az, amit különböző céljaidra fordíthatsz, vagy megspórolhatsz.

Ha sikerült ezeket a kérdéseket megválaszolnod, máris túl vagy a nehezén, mi pedig a továbbiakban segítséget nyújtunk a segítőtárs kiválasztásához.

Költségtervező appok

MNB online költségvetés-kalkulátor

A Magyar Nemzeti Bank által létrehozott háztartásiköltségvetés-kalkulátor segítségével kiszámolhatod, kiadásaid és bevételeid mennyire vannak egyensúlyban. Ezenfelül egy kisebb összefoglalót is kapsz, mely hasznos tippek mellett ábrákkal segít, ha vizuálisabb típus vagy. Az adatokat el is mentheted.

Jó megoldás lehet, ha fel szeretnéd mérni, mennyit tudsz az adott hónapban félretenni, vagy számítanod kell-e mínuszra a családi kasszában. Nagyon jó, hogy rengeteg-féle költség- és bevételtípust listáznak ki, ezzel is segítve a gondolkodást, mert magadtól nem biztos, hogy minden eszedbe jutna.

Arra nem alkalmas, hogy napi szinten vezesd benne a költségvetésedet. Érdemes kitölteni először fejből, minél jobban megtippelve a kiadásokat-bevételeket, elmenteni, és berakni a fiókba úgy, hogy egy hónapig ne vedd elő.

Ezalatt vezesd manuálisan vagy egy appal a költségeidet, és a hónap végén nézd össze a magyar nemzeti bankos összegzéssel, hogy mennyire jól tippelted meg az elején, hogy valójában mire mennyit költesz. Meg fogsz lepődni.

Hasonló felületet kínál még a Raiffesein Bank, valamint a Nemzeti Pénzügyi Tudatosság Munkacsoport által működtetett Okosanapenzzel.hu kalkulátor. Ezen a felületen lehetőséged van éves szintű kimutatásokat lekérni, melyekbe az évi egyszeri kiadásokat is belekalkulálják.

Magyar nyelvű költségkövető alkalmazások

Magyar nyelven korlátozott számban érhetőek el költségvetés-kalkulátor alkalmazások.

Nézzük meg, hogy milyen szoftverek vannak!

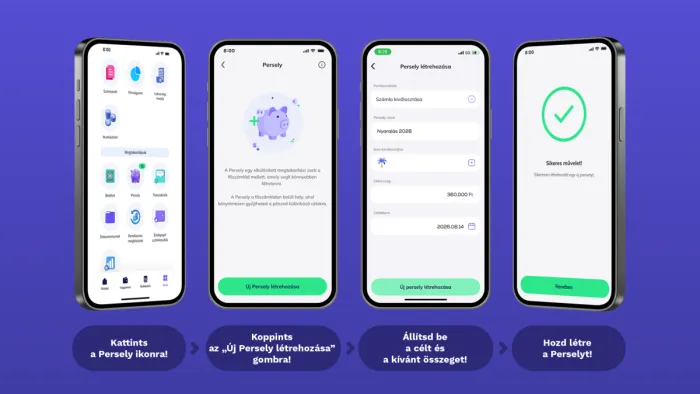

Wyze

Magyar fejlesztésű alkalmazás. A webes felület és a mobilapplikáció is könnyen áttekinthető, az ábrák átfogó képet adnak, könnyen értelmezhetőek.

A webes felület használatakor a netbankodhoz csatlakoztathatod a Wyze plug-int, mely automatikusan szinkronizálja majd a tranzakcióidat.

Ez elég macerás, és aki nem ért a számítógépekhez, az itt könnyen elakadhat.

A regisztráció után hozzáadhatod bankszámláidat, majd a netbankoddal összekötve az alkalmazás csoportokba rendezi tranzakcióidat. Az automatikusan létrehozott kategóriák mellett tetszőleges mennyiségű új alkategóriát hozhatsz létre.

A használat során az alkalmazás megtanulja szokásaidat az alapítók elmondása szerint, így automatikusan tudja majd kategóriákba rendezni tételeidet. Mindezek után egy részletes, interaktív kördiagramon lesznek ábrázolva a bevételeid és kiadásaid.

A mobil applikációval lehetőséged van egész nap nyomon követni pénzügyeidet és a készpénzes ügyleteidet is megadhatod benne.

Jelenleg az Erste, Gránit, K&H, MagNet, MBH, OTP, Raiffeisen és UniCredit bankos ügyfelek számára érhető el a plug-in funkció.

Hátránya, hogy a készpénzes kiadásaidat magadnak kell felvinned, a megtakarításokra pedig még nincs külön felület, valamint automatikus megtakarítási lehetőség sincsen.

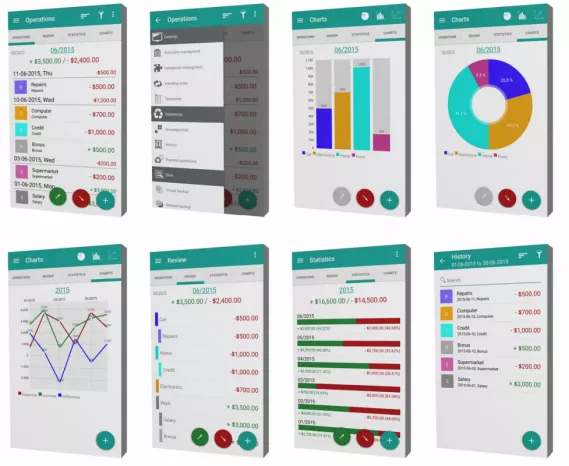

Pénzügyeim

Szintén magyar nyelven elérhető és ingyenes a Pénzügyeim alkalmazás, de csak Androidon. A rendszer jól átlátható, könnyedén el lehet igazodni az ikonok között, a megnyitásakor pedig rögtön látod egyenlegedet a főoldalon.

A bankszámláiddal nem tudod szinkronizálni, a tételeket manuálisan kell felvinned. Amiben újat nyújt, hogy a létrehozott költségvetési tervedet külön lehet választani a tényleges költéseidtől.

Ennek a segítségével, ha nem minden úgy alakul, mint tervezted, meg lehet nézni, mik azok a tételek, amiket adott esetben át kell helyezned a következő havi kiadásokba, vagy le kell mondanod róla.

A számláidat megnyitva szintén külön lehet látni a várható kiadásaidat, és amiket már teljesítettél, ami manapság már annyira nem kényelmes. A bankkártyán és készpénzben rendelkezésedre álló összegeket külön tudod kezelni, mindkettőt meg lehet jeleníteni az alkalmazásban.

Az app támogatja a külföldi devizákat, használatuk gyakoriságának sorrendjében lehet közöttük keresni.

Az alkalmazás szintén készít egyszerű összefoglaló statisztikákat a költségvetésedről, megtakarításaidról, azonban megtakarítási terv kialakítására nem ad lehetőséget.

Fizetős felhasználóként olyan további funkciók lesznek elérhetőek, mint a biztonsági mentés és visszaállítás, korlátlan számú fiók kezelése, riportok exportálása és megtekintése általad választott időszakra lebontva.

Ha még csak barátkozol a költségvetés elkészítésének gondolatával, vagy segítséget szeretnél a váratlan kiadásaid kezeléséhez, jó megoldás lehet a Pénzügyeim. Hátránya, hogy előfizetés nélkül a csatolható bankszámlák száma limitált, a tervezés pedig szintén nehézkes.

Spendee

A magyar nyelven is tudó alkalmazás fő hívószava, hogy segít a pénzügyi céljaidhoz tartani magad, és segítségével rendszerezheted az igazán fontos dolgokat. Az alkalmazást több pénzügyi szolgáltatóval összekapcsolhatod és az adatokat automatikusan kategorizálja és a költéseket megjeleníti egyszerű grafikákkal és ábrákkal. Ezekkel kapcsolhatod össze:

- CIB Bank

- Curve

- Erste Bank

- GRÁNIT Bank

- K&H Bank

- MagNet Bank

- MBH Bank

- OTP Bank

- PayPal

- Raiffeisen Bank

- Revolut

- UniCredit

- Wise

Az app segít elsajátítani a pénzügyi tudatosságot a pénzügyi tervek kialakításával, a pénztárcák rendszerezésével, többféle valutában (pl. nyaralásra), címkékkel és biztonságos adatszinkronizációval. Az alkalmazás a weben is működik, és a pénzügyek partnerekkel, családtagokkal is megoszthatók.

Minél többet használod, annál jobban megjeleníti az ábrákon, hogy hova megy el a pénzed, hogyan teljesítesz összevetve az előző szakaszokkal.

Az alkalmazás hátránya ugyanakkor, hogy csak akkor ingyenes, ha minden adatot magad viszel be kézzel. Ahhoz, hogy szinkronizálni tudd a bankszámláddal, Revolutoddal, előfizetésre van szükség, mely lehet havi ismétlődő, évi kedvezményes díj is.

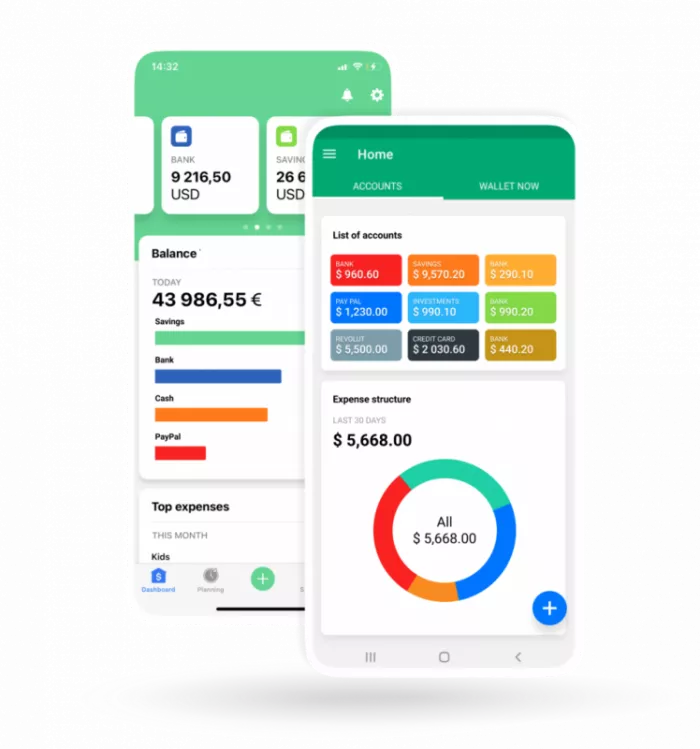

Wallet

A Wallet alkalmazás a BudgetBakers cseh cég legnépszerűbb terméke. Mobil appot és webes felületet is biztosít. Ingyenes és előfizetéses verziója is van, melyek közt lényeges különbségek vannak.

Az ingyenes verzióba csak manuálisan tudod felvinni a tételeket. Maximum három fiókot hozhatsz létre, melyeknél beállíthatod, hogy készpénzről vagy bankkártyáról van-e szó. Arra is lehetőséged van, hogy a banki adataidat Excel fájlból importáld a fiókodba.

Tranzakcióidat itt szintén van lehetőséged kategorizálni, teljesen személyre szabhatod azokat.

A költségvetési terveidhez rendelt keretnél láthatod, mennyit költhetsz még az adott kategóriára. A céljaidat is felviheted a rendszerbe, megadhatod, mennyit szeretnél félretenni, az app pedig megmondja, milyen közel vagy az összeg eléréshez.

Az ismétlődő kiadásaidat, mint a lakbér, rezsi, minden hónapban beállíthatod, hogy az alkalmazás automatikusan számoljon velük. Az elkészített riportokat fiók és kategória szerint kördiagramon láthatod.

Bevásárlólistát és számlaarchívumot is készíthetsz az appal, melyek segítenek még inkább kézben tartani a dolgokat. Nagyjából azt nyújtja az ingyenes verzió, amit más költségvetéskezelő alkalmazások is, egy szép, átlátható kinézetbe csomagolva.

A prémium verzió legnagyobb előnye, hogy banki adataidat szinkronizálhatod az alkalmazással. Minden tranzakciód automatikusan bekerül a rendszerbe, ezzel jelentős időt megspórolva. Több mint 15 000 bank- és kártyaszolgáltatót támogat az app, köztük a legtöbb magyar bankot is.

Az alkalmazás a Curve, PayPal és Wise fintech számlák mellett a CIB, Erste, K&H, OTP, Raiffeisen, Revolut, Takarékbank és UniCredit bankok számláit képes szinkronizálni. Ehhez prémium előfizetésre kell váltani, ahol havi, éves és teljes élettartamra szóló egyszeri díjfizetés is lehetséges. 14 napig ingyen is ki lehet próbálni, de lemondás nélkül az éves díj utána azonnal, majd évente beterhelődik.

A Wallet-ben megoszhatod a használatot, így közösen tudjátok kezelni pénzügyeidet a partnereddel, családoddal vagy barátaiddal.

Money Pro

Az Androidra, iPhone-ra és Windowsra egyaránt letölthető Money Pro applikáció szintén csak előfizetéssel éri el a magyar bankszámlákat. A CIB, Gránit, K&H, MagNet, MBH, OTP, Raiffeisen, Revolut, Takarékbank, UniCredit bankok számlái mellett a Curve, PayPal, Wise számlamúltat is látja.

A kiadáskövető, költségtervező és számlakezelő alkalmazás a személyi kiadások követése mellett a családi kiadásokat és az üzleti kiadásokat is képes követni. A számlák befizetési határideje beállítható a naptárban, amelyre aztán emlékeztet az alkalmazás. Gyors átütemezési opció is segíti az esedékes számlák kezelését (holnapra, 3 nap múlva, jövő hétre).

A bevételekhez és a kiadásokhoz tételenként költségkorlátok állíthatók be minden hónaphoz, rugalmas szerkezetben. A költségvetés automatikusan korlátozza a költéseket, ha az előző időszakokban túlköltekezted magadat.

A bankszámlakezelő nyilvántartása új mezőkkel is bővíthető, a tranzakciós bizonylatok kamerafotója pedig csatolható a tranzakcióhoz. Egy tranzakció több kategóriára is felosztható, ami rendkívül hasznos, ha hipermarketben vásárolva egyszerre sok terméket fizetsz ki.

Az alkalmazással ki lehet tűzni pénzügyi célokat, melyek teljesítése nyomon követhető.

Az alkalmazás több pénznemet is támogat, az átváltási árfolyamok automatikus frissítésével.

A hazai banki mobilappok megoldásai

A hazai banki mobilapplikációkban is egyre terjed a költségek csoportosítása. Ezek ugyan valószínűleg soha nem fognak felérni egy kizárólag erre a célra készült mobilalkalmazás tudásával, de kiegészítésképpen, beépített funkcióként jól jöhetnek.

A CIB Banknál számlánként csak egy egyszerű bevétel-kiadás oszlopdiagram látszik a havi költés összegével. Ez összehasonlítható az előző hónap ugyanilyen adataival.

Az Erste Banknál a George mobilalkalmazásban a folyószámla számlatörténet bal alsó sarkában lévő ikon segítségével érhető el a költéselemző funkció, ahol kategóriák vagy kereskedők szerint összesítve láthatók a költések. Az adott összesítést kiválasztva tételesen is láthatók a tranzakciók. További beállításként a havi mellett negyedéves vagy éves szűrést is lehet választani. Az egyes költségkategóriákba automatikusan sorolja be a költéseket a rendszer, de a felhasználó utólag módosíthat ezen bármely tranzakció esetében.

Az OTP Banknál számlánként, kördiagramban láthatók a költések. Itt részletek is elérhetők, az egyes költési kategóriákban az alkalmazás oszlopokkal és összegekkel is mutatja a költéseket. A kategóriákat a bankkártyás vásárlásokból veszi át az applikáció.

A Raiffeisen Bank myRaiffeisen mobilalkalmazásában Zoomnak hívják a költségelemző funkciót. A tranzakciók besorolása az egyes költési kategóriákba teljesen automatikus a bankkártyás költések helye, illetve a tranzakciók típusa vagy összegei alapján.

A Zoom többféle csoportosítást is alkalmaz, például a bevételeket és a kiadásokat, vagy a nagyobb összegeket, illetve kisebb összegeket is. Külön le tudja gyűjteni a készpénzfelvételeket, a felhasználó pedig további költségelemzési módot is javasolhat a fejlesztőknek.

Az UniCredit Bank mobilalkalmazása az egyik legkomolyabb ilyen funkcióval rendelkező applikáció hazánkban. Az egyes hónapok jobbra-balra lapozhatók, a kategóriák részletes költései pedig felfelé húzva jelennek meg a képernyőn. A banki költségek elemzéséhez kizárólag az UniCreditnél adhatók hozzá kézzel a felhasználó készpénzes költései is, amelyek a banki költésekkel együtt kategorizálhatók be.

Fintech pénzügyi megoldások és költségvetés-készítés

Sok alkalmazás tartalmazza a megtakarítás lehetőségét, ahogy a költségvetés megtervezését is. Ilyen applikáció a Revolut és Curve is.

Revolut költségelemzés

A Revolut kártyád használatakor a tranzakciókat csoportokba rendezi az applikáció, így láthatod mikor, mire költöttél.

Áthelyezhetsz általad meghatározott összegeket különböző megtakarítási széfekbe (ez olyan, mint egy külön számla), havi rendszerességgel, automatikusan vagy egyszeri alkalommal.

A széfeket céljaidhoz szabhatod, kiválasztva az elérni kívánt összeget, és el is nevezheted őket. A Revolut automatikus megtakarítás funkcióban beállíthatod, hogy a kifizetéseidet felfelé kerekítve a különbözet a megtakarításaidat gyarapítsa.

A Revolut fiókodat a legtöbb költségvetés-kezelő applikációhoz hozzákapcsolhatod, így mindkettő előnyeit kiélvezheted.

Curve költségelemzés

A Curve applikáció lényege, hogy az összes bankkártyádat hozzákapcsolhatod fiókodhoz, így csak egy Curve kártyára lesz szükséged a mindennapokban.

Ezzel a bankszámláid automatikus szinkronizálása is megtörténik, nincs szükség a tételek manuális felvitelére. A hátránya, hogy automatikus megtakarításokra nincs lehetőség, hiszen a Curve nem tárol pénzt.

Melyiket válasszam?

- Ha csak most ismerkedsz a pénzügyek világával: a Money Pro-ban minden megvan, amire kezdőként szükséged lehet, nem fog elriasztani bonyolult kimutatásokkal és műveletekkel.

- Ha csak heti pár percet szeretnél rászánni: a Wyze lehet jó, hiszen illeszkedik netbankodhoz, így időt nyerhetsz.

- Ha a részletesség motivál: a Walletjó barátod lehet.

- Ha meg szeretnéd osztani a tervedet másokkal: a Wallet segítségével közösen gazdálkodhattok partnereddel, barátaiddal vagy családoddal.

- Ha valami teljesen újra vágysz: próbáld ki a Curve-öt vagy a Revolutot.

Kisgyerekkoromban a golyós számológépen szocializálódva fogtam bele a pénzügyekbe, amiből végül merő véletlenségből egy közgazdász diploma lett. Közben rájöttem, hogy a bankkártya nem csak levélbontásra alkalmas, hanem ha ATM-be dugjuk, az el is nyelheti. Ebből a felismerésből született meg több ezer szakmai cikk többféle pénzügyi-gazdasági portálon, immáron harmadik évtizede. Eretnek nézeteim tálalására végre megtaláltam végleges helyemet a BiztosDöntésnél, ahol célom, hogy közérthetően hozzam el neked mindazt, amivel megtalálod a helyed a napi pénzügyekben. 20 éves tapasztalatom van a bankszámla, banki betét, hitelkártya, állampapír és nyugdíjmegtakarítások területén. 2003-ban végeztem a Corvinus Egyetemen közgazdászként.

A fenti cikkben szereplő megállapításokat a Biztos Döntés Kft. a releváns tények és körülmények lehető leggondosabb szakmai értékelése alapján igyekezett megfogalmazni. Ebből adódóan a fenti írás nem tényközlés, hanem a Biztos Döntés Kft. – megfontolt és felvállalt – szakmai véleményét jeleníti meg.