Magasan veri az ingatlanbefektetés az állampapírokat 10 éves időtávon

Az idei évben alapvetően megváltozott a lakossági állampapírok piaca: a nagy kamatok kifutottak, az értékajánlatuk pedig jelentősen csökkent. Emiatt rengetegen keresnek új alternatívákat, az állampapírokból kiáramló tőke így egyre nagyobb mértékben jelenik meg az ingatlanpiacon. De vajon tényleg megéri-e ingatlanba fektetni, és milyen hozamra számíthatunk egy konkrét, 10 éves időtávú példa alapján?

Tart a lendület a hazai ingatlanpiacon

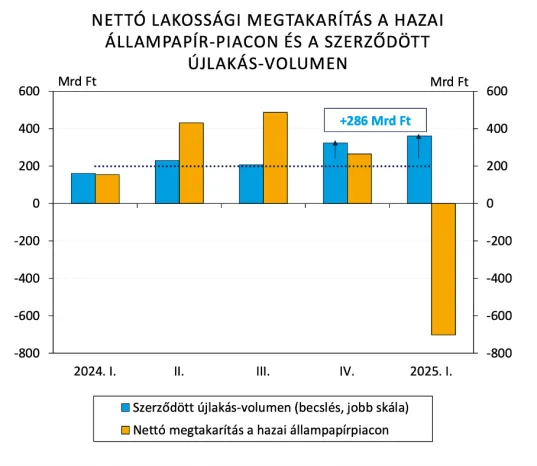

Az MNB adatai alapján a lakosság az elmúlt két negyedévben közel 300 milliárd forint megtakarítást csoportosított át az ingatlanpiacra. 2025 első negyedévében pedig közel 700 milliárd forinttal csökkent a lakosság állampapírban tartott megtakarításainak összege.

Megjegyzés: A szaggatott vonal 2024 első három negyedévének átlagos szerződött újlakás-volumenét jelöli. Forrás: MNB

Az állampapír kamatfizetésekből és visszaváltásból is nagy arányban vásárolnak lakóingatlant a befektetők.

Melyikkel lehet többet nyerni középtávon: állampapír vagy lakásbefektetés?

Nézzük meg egy példán keresztül, mennyire nyereséges az ingatlanbefektetés középtávon, és mibe érdemes tenni a pénzt, ha valaki most keres megtakarítási formát, akár állampapírból száll ki, akár most vág bele a befektetésbe.

Képzeljünk el egy helyzetet: van 10 millió forintunk, amit befektetnénk. A dilemmánk: állampapírba tegyük, vagy lakásba fektessük, ahol ez az összeg az önerő, a többi hitelből (6,5%-os THM-mel) jön egy magyarországi nagyvárosban lévő, közepes állapotú lakásra, 10 éves időtávon.

Állampapír hozamok

Nézzük, hogyan alakultak 2025 első negyedévében a legnépszerűbb lakossági állampapírok hozamai:

- Prémium Magyar Állampapír (új sorozatok): Az első kamatperiódusban (2025. április 24-től) fix 6,5% (időarányosan 7,03%).

- Bónusz Magyar Állampapír: a kamat a 3 hónapos Diszkont Kincstárjegy átlaghozama + 1%. Az induló kamatok 7,36% körül mozogtak az új sorozatoknál

- Fix Magyar Állampapír (FixMÁP): fix évi 6,5% kamat 3 vagy 5 éves futamidőre.

- Magyar Állampapír Plusz (MÁP Plusz): sávos kamatozás, átlagosan 6,24% éves hozam

Most elindított megtakarítással például az első évben 6,5 százalékos induló kamattal vásárolhatunk Prémium Állampapírt (2035/I1) 10 éves futamidővel. Kamatozása csak az első évben fix, ezután az inflációt követi és 5 éven keresztül az infláció+0,5%, majd a 6. évtől infláció+1% kamattal számolhatunk.

Ha a 10 millió forintot PMÁP-ba tesszük 3%-os átlagos inflációval számolva: 10 év múlva a befektetésünk értéke körülbelül 21,6 millió forint lenne.

Lakásbefektetés hozamai (10 éves időtávon)

Nézzünk egy példát egy 40 millió forintos lakásra egy magyarországi nagyvárosban, közepes állapotban. Az önerő a 10 millió forint, a fennmaradó részt hitelből fedezzük (6,5%-os THM-mel). A lakás bérbeadása 180 ezer forintos kezdő bérleti díjjal indul.

Főbb számok 10 év után:

- Lakás értéke: 10 év múlva megközelítőleg 56,4 millió forint lehet. Óvatosabb becslés alapján, csupán évi átlag 3,5 százalék növekedéssel számolva. Belekalkulálva, hogy 10 év alatt megállhat, és időszakosan vissza is eshet a lakások ára az adott környéken.

- Összes bérleti bevétel: évi 2,5%-os bérleti díj emelkedéssel számolva a 10 év alatt befolyó összes bérleti bevétel mintegy 24,8 millió forintot tesz ki.

- Teljes hiteltörlesztés: a 10 év alatt kifizetett teljes hiteltörlesztés körülbelül 39,97 millió forint lesz (a 6,5%-os fix kamattal számolva).

- Felújítás + fenntartás költségei: a 10 év alatt felmerülő felújítási és fenntartási költségek összesen körülbelül 4 millió forintra becsülhetők. Amennyiben nagyobb felújítás nem szükséges, csupán apróbb renoválási, állagmegóvási munkálatok merülnek fel.

A fenti számok alapján a 10 éves lakásbefektetés nettó nyeresége mintegy 37,26 millió forint. Ez az összeg magában foglalja az ingatlan értékének növekedését, a bérleti díjakból származó bevételeket, csökkentve a hiteltörlesztéssel és a felmerülő költségekkel.

| Befektetés típusa | Éves hozam (bruttó) | Kockázat | Likviditás | Inflációkövetés | Hozam 10 év alatt (10M Ft induló tőkével) |

| Állampapír (pl. PMÁP) | 6,50% induló, majd: infláció+0,5%, 6. évtől +1% | Alacsony | Magas | van | ~21,6 millió Ft |

| Lakásbefektetés | ~6% (bérleti díj és értéknövekedés) | Közepes | Alacsony | nem, de folyamatos értékkövetés van | ~37,3 millió Ft |

A fenti példa alapján egyértelműen látszik, hogy hosszú távon (10 éves időtávon) a lakásbefektetés jelentősen felülmúlja az állampapírok hozamát. Több, mint 15 millió forint a különbség, még hitel igénybevételével is. A befektetett összeg közel megháromszorozódhat.

Ugyanakkor a hozamot és kockázatot befolyásoló tényezők között fel kell mérni a lakáskezeléssel járó kockázatokat is, mint például: az időráfordítás, személyes jelenlét igénye, bérlői problémák, nem várt kiadások meghibásodás miatt, adók emelkedése stb.

A lakossági állampapírok továbbra is megbízható megtakarítási formát kínálnak azoknak, akik szeretnék megvédeni pénzüket az elértéktelenedéstől. A PMÁP inflációkövető jellege további előnyt jelenthet a befektetők számára.

A fenti cikkben szereplő megállapításokat a Biztos Döntés Kft. a releváns tények és körülmények lehető leggondosabb szakmai értékelése alapján igyekezett megfogalmazni. Ebből adódóan a fenti írás nem tényközlés, hanem a Biztos Döntés Kft. – megfontolt és felvállalt – szakmai véleményét jeleníti meg.