Nem várt irányokból támogatja a kormány a banki ügyfeleket

Elég mozgalmas negyedéven vagyunk túl a napi bankolás világában, amit olyan események fémjeleznek, mint egy újabb készpénzfelvételi lehetőség, illetve banki mobilapplikációval indítható átutalási lehetőség ingyenessé tétele a kormányzat részéről, vagy a 10 évig kitartó Koin személyes pénzügykezelő alkalmazás megszűnése. Azt pedig még mindig nem tudjuk, hogy a Revolut bejelentkezett-e a pénzügyi tranzakciós illeték hatálya alá.

- Tényleg szárnyal a hazai mobilkártyás fizetési forgalom

- Megtorpant az azonnali fizetési rendszer új szolgáltatásainak bővülése

- Elindult a mesterséges intelligencia alapú robotkiszolgálás a banki mobilappok világában

- Értékelések változása az alkalmazásáruházakban

- Új ingyenes bankszolgáltatások érkeztek, méghozzá kormányzati hátszéllel

- Megszűnt egy fontos független PFM szolgáltatás - de vajon merre haladnak ebben a bankok?

- Bejelentkeztek a pénzügyi tranzakciós illeték alá a külföldi fintech szolgáltatók

- Ezek a legjobb tavalyi fejlesztések

Tényleg szárnyal a hazai mobilkártyás fizetési forgalom

A BiztosDöntés.hu szakértőiként minden magyar banknál van lakossági bankszámlánk, melyeket több éve aktívan használunk. Ezzel a háttérrel egy több száz szempontból álló adatbázist építettünk fel a mobilbankok funkcióiról, melyet hetente frissítünk.

A Magyar Nemzeti Bank (MNB) aggregált statisztikai adatszolgáltatása ismét egy erőteljes bankkártyás vásárlási bővülésről számol be, az előző negyedévekhez hasonlóan. Bár volt már ennél nagyobb is az előző év azonos negyedévéhez képesti növekedés, mint a rendelkezésre álló legfrissebb adat szerinti 2022. III. negyedévben, de a negyedéves mérés gyakorisága óta ez a növekedés a bankkártyás vásárlás értékében sosem volt 50 százaléknál kisebb, darabszámában pedig 40 százaléknál kisebb.

A 2022. III. negyedévi adat egyébként értékben 73 százalékos, darabszámában 67 százalékos bővülést mutat.

Még ha az érték növekedését részben rá is foghatnánk a vágtató inflációra, a darabszám-növekedést már semmiképpen.

Jelenleg értékében 12,64 százalékban, darabszámban pedig 17,53 százalékban fizetünk mobillal az összes bankkártyás tranzakció közül. Más szóval már minden 6. tranzakciót mobillal fizetnek a magyar vásárlók idehaza és külföldön. Ez kezd ahhoz az elméleti határhoz közelíteni, amitől kezdve lassul majd a növekedés üteme, hiszen jelentős növekedési ütemet a kis arányszámok tartományában lehet leginkább produkálni.

Ez azonban még nem érezhető, így a következő negyedévekben is hasonló bővülésre számíthatunk.

Megtorpant az azonnali fizetési rendszer új szolgáltatásainak bővülése

Az azonnali fizetési rendszer (AFR) három új szolgáltatása (fizetési kérelem, utalás másodlagos azonosítókkal, QR-kódos fizetés) közül a másodlagos azonosítók segítségével (tehát bankszámlaszám használata helyett e-mail címre, mobiltelefonszámra vagy adószámra, adóazonosító jelre) indított átutalást ma már minden bank mobilapplikációja „tudja”, így csak a másik két szolgáltatás versengése a kérdés.

2022. III. negyedéve nem hozott ebben változást. A 8 hazai nagybank fele egyik vagy másik új szolgáltatást még mindig nem nyújtja, annak ellenére, hogy korábban a Magyar Nemzeti Bank egyértelművé tette: idővel nagy valószínűséggel kötelezően bevezetendő szolgáltatásokról van szó.

A két szolgáltatás elterjedésének további lökést adhat az a friss kormányzati nyomás is, mellyel ezt a két fajta speciális átutalási tranzakciót törvényi erővel tette ingyenessé. (A témával lejjebb foglalkozunk részletesebben.)

Elindult a mesterséges intelligencia alapú robotkiszolgálás a banki mobilappok világában

A bankok a IV. negyedévben is jelentős mennyiségű fejlesztésekről adtak hírt.

Erste Bank

A George nevű mobilalkalmazásban új funkciók jelentek meg. Már indítható SEPA átutalás is a mobilappból, mellyel az Európai Gazdasági Térség (EGT) országaiba (Európai Unió tagállamai, valamint Izland, Liechtenstein, Monaco, Norvégia és Svájc) belföldi átutalás díjáért lehet nemzetközi euró átutalást indítani, forintszámláról is.

Már kezelhetők az állandó forint megbízások a mobilappban, láthatók a bank és az ügyfél közötti kommunikációban tárolt dokumentumok, továbbá több biztosítás.

Egy későbbi fejlesztéssel megjelent a bankkártya PIN-kód megjelenítése funkció, mellyel a kártyabirtokos önkiszolgáló módon megtekintheti a PIN kódját, ha netán elfelejtette.

Egy új fogalmat, a pénzügyi egészséget is bevezette az Erste Bank az elmúlt negyedévben a mobilappok világába: „Mit tenne George?” címmel egy olyan sorozat indult, melyben a George naponta egy-egy pénzügyi tippel vagy trükkel segíti a felhasználót a takarékoskodásban.

Az Erste Bank által fejlesztett Erste Mobilepay-ben tavaly az elővásárlási lehetőséggel bővült az autópályamatrica-vásárlások köre, ugyanitt a parkolási szolgáltatást is fejlesztette a hitelintézet egy kezdőképernyőre helyezhető widgettel. A jármű helyzetéről kép készíthető a parkolás indításakor, a folyamatban lévő parkolás térképéről navigációt indítva pedig vissza lehet jutni a gépjárműhöz.

K&H Bank

Jelentős újdonságot hozott Kate, a K&H mobilbank digitális asszisztense, mely hangvezérelt és chates formában is működik, attól függően, hogy hogyan kommunikál vele a felhasználó.

Olyan ügyekben tud segíteni, mint például „elfelejtettem a PIN kódom”, „elhagytam a bankkártyám, tudsz segíteni?” vagy „aktiváld az új bankkártyám”, de Kate tudása folyamatosan bővül. Induláskor elsősorban bankkártyával és biztosításokkal kapcsolatos témákban tud segíteni.

Képes aktiválni a bankkártyát, megmutatja a PIN-kódot, módosíthatja a kártyalimitet, segítségével internetes fizetési jelszót és mobiltelefonszámot állíthat be a felhasználó, felfüggesztheti a kártyát, majd feloldhatja a felfüggesztést, illetve letilthatja a bankkártyát és pótkártyát is rendelhet a letiltás után.

A biztosításokkal kapcsolatban Kate segít a biztosítás kötésénél, illetve az azokkal kapcsolatos ügyintézésben is otthoni, utazási és járműbiztosítások esetén. Fogadja a zöldkártya-igénylést, kárbejelentést, de segítséget nyújt a befizetésben vagy a biztosító elérhetőségében is.

Kate kezdetben csak a lakossági ügyfelek számára érhető el, magyar nyelven. Később az üzleti ügyfélkörre is kiterjesztik, továbbá angolul is fog érteni.

Kate akkor beszél, ha a felhasználó is beszél hozzá, egyébként csak írásban válaszol. Kate kizárólag csak a felhasználó megfelelő kérése alapján és az azt követő jóváhagyásával képes tranzakciókat indítani, önállóan nem tud tranzakciót kezdeményezni. Beszéd közben nem mond ki személyes adatokat, azokat csak a képernyőn mutatja meg és erre szóban hívja fel a figyelmet.

Kate csak a K&H Bank mobilalkalmazásában érhető el, az internetbankjában vagy a weboldalán nem.

MagNet Bank

A MagNet Bank által fejlesztett MagNet MobilBank mobilalkalmazás frissített verziója már támogatja a bankkártya limitmódosítást. A megszaporodott visszaélések elkerülése érdekében a bank novemberben minden ügyfelénél automatikusan bekapcsolta a 20 000 forintos összeghatár feletti terhelésekről küldött ingyenes push értesítést.

MKB Bank

Android 13 kompatibilitást kapott az MKB Mobilalkalmazás, a fejlesztő MKB Bank emellett kisebb hibajavításokat is eszközölt.

OTP Bank

Már láthatók a kereskedők logói az OTP MobilBankban. A Mastercarddal és annak leányvállalatával, az Ethoca-val közösen fejlesztett szolgáltatás segíti a felhasználókat az egyes költések könnyebb utólagos azonosításában a „Tranzakciók” listájában és a Kiadásfigyelőben.

A módszer előnye, hogy nem az ügyfelek számára általában kevéssé informatív kft. vagy bt. megnevezésből kell visszakövetkeztetni az egyes vásárlások részleteire, hanem a hétköznapokban, a napi vásárlások során megismert és megszokott márkanevet találják majd az adott tranzakció mellett.

Raiffeisen Bank

A Raiffeisen Banknál az ügyfelek kérésére elvégzett fejlesztéssel megjelentek a Raiffeisen Bank aktuális árfolyamai, valamint a Raiffeisen hűségprogram.

Ezenfelül a felhasználók biztonsága érdekében PIN kód módosítására 24 órán belül csak egyszer van lehetőség.

Megjelentek az állandó átutalási megbízások is a mobilalkalmazásban, akinek pedig több devizanemben van számlája, az azonnali árfolyamon válthat köztük devizát.

A felhasználó QR-kódot készíthet utalás kéréséhez, valamint a kód beolvasásával utalást indíthat belföldi forint bankszámlák között.

A költéselemző Zoom funkció kibővült a nagy összegű kiadásokkal, melyhez beállítható, hogy milyen összeg feletti költéseket jelenítsen meg az applikáció.

A mobilalkalmazás iOS rendszerű verziójában megváltoztatható lett a bankkártyához kapcsolt bankszámla, a felhasználó pedig folyószámlahitel igénylést is indíthat.

Revolut

A Revolutnál az elmúlt negyedévben is sok fejlesztés történt. Ezentúl új szűrőkkel, könnyebben megtalálhatók a részvények a Revolut mobilalkalmazás értékpapírszámláján.

A felhasználók a kezdőlapról is hozzáférhetnek az ütemezett fizetések minden beállításához.

A Revolutban megjelentek a QR-kód és Near-me (Közelben lévők) funkciók az átutalásoknál, amelyekkel könnyebbé vált a pénzküldés az applikáción belül.

A Revolut Stays (Szállások) a szállodai helyfoglalások mellett mostantól több ezer otthonban is biztosítja a foglalást és a fizetést, beleértve a pénzvisszatérítéseket is.

A pénzpiaci hírek elolvasásához ezentúl nem kell elhagyni az alkalmazást és böngészőben megnyitni a hírt, az mostantól az applikációban olvasható el.

A Revolut <18 erre jogosult (bizonyos korhatárt betöltött) ügyfelei meghívhatják barátaikat, hogy csatlakozzanak a Revoluthoz.

Személyre szabhatóvá vált a Revolut kezdőlapja a leggyakrabban használt widgetekkel.

Az új Revolut-ügyfelek pénzvisszatérítést kapnak, ha a Revolut Pay szolgáltatással fizetnek, Revolut-fiók regisztrálása esetén. A pénzvisszatérítés csak egyszer, az első vásárláskor jár. Már cseten is kérhető pénz az alkalmazáson belül más revolutostól, azaz nem feltétlenül kell fizetési kérelmet indítani a pénzkéréshez.

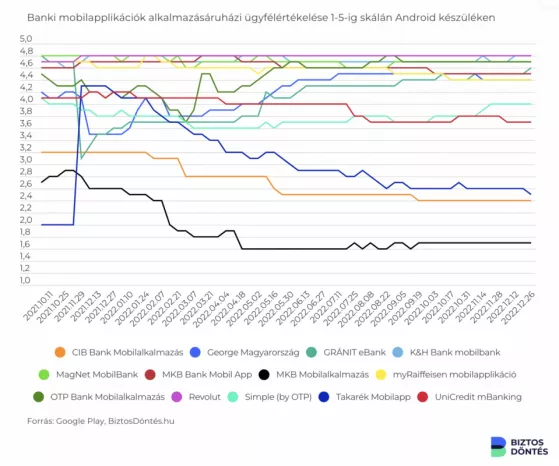

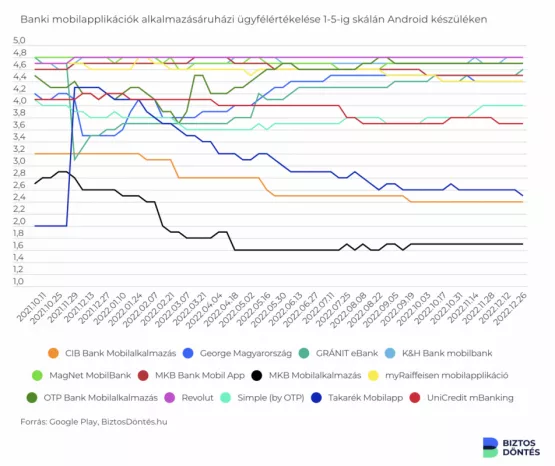

Értékelések változása az alkalmazásáruházakban

Az alkalmazások értékelése során minden banktól a fő mobilalkalmazását vettük figyelembe.

Ha valamilyen funkcióra kiegészítő applikációt fejlesztett (ilyen például az Erste Bank Erste MobilePay alkalmazása főleg pár közlekedési és mobilszolgáltatás díjának kiegyenlítésére, vagy a RaiPay, amely egy bolti érintéses mobilfizetési alkalmazás), azt nem vettük figyelembe, hiszen jóval kevesebb funkcióval bír, mint az általános mobilapplikációk.

Ez alól egyetlen kivételt tettünk, ez a Simple by OTP mobilalkalmazás, amely egyrészt számtalan fizetésre alkalmas, másrészt bő kétmillió hazai felhasználójával mindenképpen helyet érdemel a palettán.

Az OTP MobilBank folytatólagosan szerepel elődjével, a zárt körű tesztelésre használt, korábbi nevén OTP Mobilalkalmazással (tehát nem az OTP SmartBankkal!), mely az OTP SmartBankkal párhuzamosan működött. Tavaly márciusban az OTP SmartBankot a hitelintézet megszüntette.

Az MKB Bank Mobil App (korábban BB) a korábbi Budapest Bank fejlesztése. A Budapest Bank és az MKB Bank az utóbbi néven egyesült 2022. március 31-én. Hozzájuk csatlakozik majd hamarosan a Takarékbank, MBH Bank néven egyesülve. Várhatóan ekkor, vagy ezt követően jelennek meg egy közös internetbankkal és mobilapplikációval. Addig a három bank eredeti alkalmazásai használhatók tovább.

A Takarékbank mobilalkalmazása iOS rendszeren nem volt értékelhető a tavaly ősszel megújult applikáció megjelenéséig, így erről az időszakról nincsenek adatok.

A görbék hirtelen emelkedései valószínűleg a bankok értékelésre felhívó kampányainak az eredményei.

Nagyon kevesen értékelték az MKB Mobilalkalmazást és a Takarék Mobilappot iOS rendszeren, ezért a nagy kiugrásokat viszonylag kevés értékelő is okozhatta.

Új ingyenes bankszolgáltatások érkeztek, méghozzá kormányzati hátszéllel

Az ingyenes készpénzfelvétel 2014 óta változatlan törvényi szabályozása teljesen ingyenes készpénzfelvételt tesz lehetővé bármely ATM-ből Magyarországon havonta 2 alkalommal, összesen legfeljebb havi 150 000 forintig.

Az ingyenes szolgáltatás minden olyan 16 év feletti ügyfélnek jár Magyarországon, aki rendelkezik állandó vagy ideiglenes magyarországi lakcímmel, hazai bankszámlához kapcsolt bankkártyával és nyilatkozatban igényli a szolgáltatást a bankjánál.

A 150 000 forintos limit összege az elmúlt 9 évben nem emelkedett, amire az évi pár százalékos infláció és minimálbér-emelés nem is igazán adott okot.

Az elmúlt egy évben jelentősen megemelkedő infláció, illetve a 2023-as, ezen a limiten már túljutott minimálbér összege azonban már felvetheti, hogy emelkedjen ez az összeg.

A kormányzat - vélhetően a kis települések egyetlen pénzkifizető helyének számító posták bezárása nyomán - új ingyenes készpénzfelvételi lehetőséget indított „cash-back” néven, mely egy Magyarországon régóta meglévő szolgáltatásra épül. 2022. december 20-tól jogszabály mondja ki, hogy azoknál a kereskedőknél, melyek szerződtek erre, havi 2 alkalommal, összesen legfeljebb 40 000 forintig ingyen vehető fel készpénz a kereskedőtől bankkártyás vásárlással egybekötve.

A világ fejlett pénzügyi piacain igen elterjedt szolgáltatás idehaza az elmúlt évtizedben sajnos nem tudott gyökeret ereszteni. Jelenleg csak az OTP Bank bankkártyásai élhetnek ezzel a lehetőséggel és egyetlen kereskedő van megnevezve erre az OTP Bank honlapján: a Penny Market. Itt legalább 3 000 forintnyi bankkártyás vásárlás mellé legfeljebb 20 000 forint kérhető a pénztárostól. A szolgáltatás jelenleg korlátlanul ingyenes, így nem csak havi 40 000 forintig használható ki többletköltségek nélkül.

Nagy kérdés azonban, hogy mi lesz a cash-back sorsa. (A jogalkotó annak ellenére használt angol kifejezést a jogszabályban, hogy kezdettől fogva van ennek magyar neve is: vásárlás készpénzfelvétellel.) Az OTP-n kívüli többi banknál ezt a szolgáltatást le kell fejleszteni és az OTP-nek is célszerű bővítenie a kereskedői kört. Erre egyetlen, de alapos indok hozható fel: a törvényi ingyenesség miatt keresni fogják az ügyfelek.

A QR-kódos fizetéseknél is történt változás

Egy másik szolgáltatás törvényi ingyenességével is igyekezett a kormányzat az ügyfelek kedvében járni. Az azonnali fizetési rendszer szabványára épülő QR-kódos átutalásos fizetés belföldre 20 millió forint alatt ingyenessé vált 2022. november 23-tól. Ugyanez történt a hazai piacra nemrég bevezetett fizetési kérelemmel is. Utóbbi szolgáltatás egy fordított átutalást takar: a kedvezményezett maga küldi el az átutalás adatait a fizető félnek, akinek nincs ezzel más dolga, mint kiegyenlíteni.

A szolgáltatást a csoportos beszedések alternatívájának szánta a Magyar Nemzeti Bank, de magánszemélyek között is tökéletesen működik, sok bankban már most is elérhető.

Bár a Magyar Nemzeti Bank kötelezőként várja el a bankoktól ezt a két szolgáltatást, kíváncsiak vagyunk arra, hogy a törvényi ingyenesség ellenére ezek mennyire fognak elterjedni a bankok ellenérdekeltsége miatt.

A törvény ugyanis sem a cash-back, sem a QR-kódos fizetés, sem pedig a fizetési kérelem esetében nem teszi kötelezővé a szolgáltatás nyújtását a bank részéről. A következő negyedéves összefoglalónkban természetesen szorosan követjük majd az ezzel kapcsolatos fejleményeket.

Megszűnt egy fontos független PFM szolgáltatás - de vajon merre haladnak ebben a bankok?

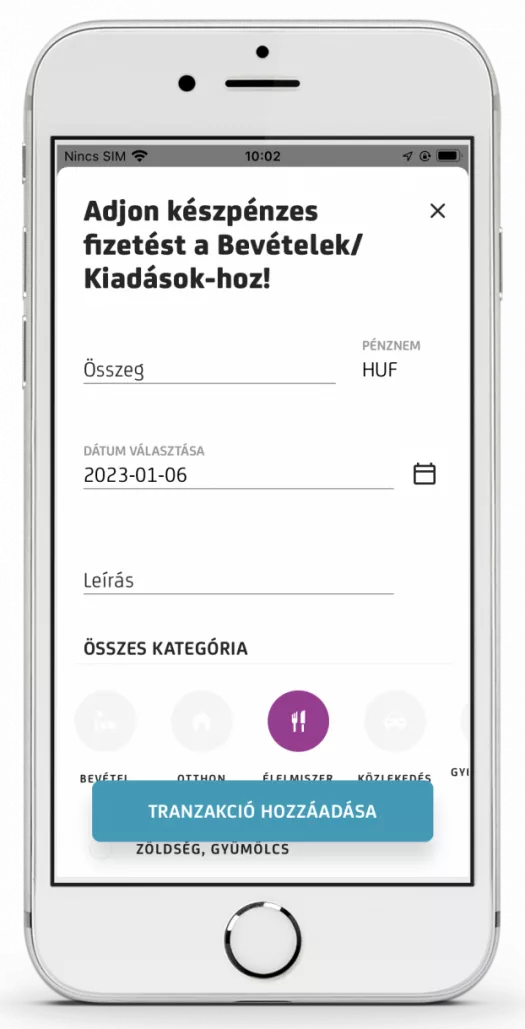

Előzetes bejelentése nyomán 2022. december 10-én megszűnt a független Koin, amely amellett, hogy az egyik első magyar fintech cég volt, egyben a legismertebb hazai PFM (personal financial management, azaz a személyes pénzügyeket kezelő) alkalmazást fejlesztette ki. A Koin mintegy évtizeden át fejlődött és már 300 000 letöltésnél járt, mígnem végül megszűnni kényszerült.

A Koin-ba lehetett rögzíteni készpénzes költéseket is. Emellett a nyílt bankolásra vonatkozó EU-s PSD2 irányelv alapján a Koin alkalmazásba betölthetők voltak CIB, Gránit, Magnet, OTP, MKB, PayPal, Raiffeisen, Revolut, UniCredit, Wise bankok bankszámlái, melyet a Koin kategorizált is.

Az alkalmazás nemcsak nyilvántartotta az adatokat, de kördiagramokban is lehetett elemezni a költésszerkezetet.

Mindez nemcsak mobilalkalmazásban, de böngészőben is elérhető volt, a kettő között pedig adatszinkronizáció működött.

Nagyon régóta beszélnek arról a hazai pénzügyi szakemberek, hogy sokkal nagyobb pénzügyi tudatosságra van szükség a hazai pénzügyekben, hiszen a devizahitel-válságot nem csak a külső tényezők, hanem az ország pénzügyi tudatosságának alacsony szintje is okozta.

Most, bő 10 év múlva ismét eljött egy ilyen korszak, de ez most mindenkit érint: az elszabaduló infláció és az átlagfogyasztás felett duplájára-hétszeresére emelkedő energiaköltségek mindenkit arra sarkallnak, hogy észszerűen takarékoskodjon és tudatosan fogyasszon.

A PFM alkalmazások pont ebben tudnak segíteni

Ugyan a fizetős mobilappok sokkal több szolgáltatást, apróságot, finomhangolást nyújtanak, de az ingyenes appok, vagy a fizetősek ingyenes funkciói is képesek az alapok szintjén arra, hogy csoportosítsák a háztartás költségeit és vele megmutassák azokat a pontokat, ahol beavatkozásra, újragondolásra van szükség. Ha csak egy hónapig vezeti valaki a költségeit, már azzal is rengeteg felfedezést tehet a mindennapi pénzügyei jobbá tételéhez.

A Koin alternatíváinak keresése során nyilván olyan mobilalkalmazásokból kell kiindulni, amelyek a bankszámlákhoz is hozzáférést biztosítanak. Idehaza viszont ilyet - a Magyar Nemzeti Bank engedélye alapján működő fintechként legalábbis - nem találunk, noha vannak ilyen engedéllyel rendelkező hazai szolgáltatók.

Persze erre a külföldi PFM szolgáltatók is képesek lehetnek, hiszen bármely európai uniós országban megszerzett engedély az egész unióra érvényes.

Még béta tesztelés alatt áll a hazai és ingyenes Wyze mobilalkalmazása, így elsősorban a weben használható. A bankszámlák szinkronizálása mellett a tranzakciókat automatikusan kategorizálja a mobilapp, a költések interaktív diagramon elemezhetők. A Wyze jelenleg Erste, Gránit, K&H, MagNet, MKB, OTP, Raiffeisen és UniCredit bankos számlákat éri el.

A cseh fejlesztésű, magyar nyelvű Spendee is képes elérni a hazai bankszámlákat, egész pontosan a CIB, az Erste, a Gránit, a K&H, a MagNet, az MKB, az OTP, a Raiffeisen, a Revolut és UniCredit bankok által vezetett számlákat, de elboldogul az olyan fintech számlákkal is, mint a Curve, PayPal vagy Wise. Az alapszintű ingyenes verzió viszont nem alkalmas a bankszámlák szinkronizálására.

Szintén csak díj ellenében kapcsolható össze a magyar bankszámlákkal az ugyancsak cseh fejlesztésű, de magyarul is tudó Wallet – Költségvetéskövető. A CIB, Erste, K&H, OTP, Raiffeisen, Revolut, Takarékbank és UniCredit bankok számlái mellett becsatornázza a Curve, PayPal és Wise fintechek számláit is. Ahogy az egy PFM alkalmazástól elvárható, automatikusan szinkronizálja és kategorizálja a tranzakciókat, idővel pedig - jobban megértve a felhasználó költési szokásait - alkalmazkodik is ezekhez.

Fizetni kell a CIB, Gránit, K&H, MagNet, MKB, OTP, Raiffeisen, Revolut, Takarékbank, UniCredit bankok és a Curve, PayPal, Wise számláinak eléréséért a Money Pro mobilalkalmazás esetében is. A kiadáskövető, költségtervező és számlakezelő alkalmazás a személyi kiadások követése mellett a családi kiadásokat és az üzleti kiadásokat is képes követni, sőt a számlák beállított befizetési határidejére is figyelmeztet. A beállítható költségkorlátok mellett költségvetési trenddiagramot is kijelez.

Noha a fenti lista a külföldi PFM applikációk nagy száma miatt nem teljes, de olyan PFM mobilalkalmazást nem találtunk, amely díjmentesen eléri a magyar bankszámlákat és még magyar nyelven is tud.

A magyar banki mobilapplikációk azonban igyekeznek felnőni a PFM trendhez

Például az OTP Bank tavaly megújított mobilalkalmazásának egyik fő marketingüzenete például éppen a PFM funkció volt.

A CIB Bank Mobilalkalmazása számlánként csak egy egyszerű bevétel-kiadás oszlopdiagramot mutat, számmal is kijelezve az értéket. Mindez az előző hónap adataival hasonlítható össze. Nem mondható komolynak ez az elemzés, de azért legalább elindult a CIB ezen az úton. Vélhetően ez csak fejlődni fog a jövőben.

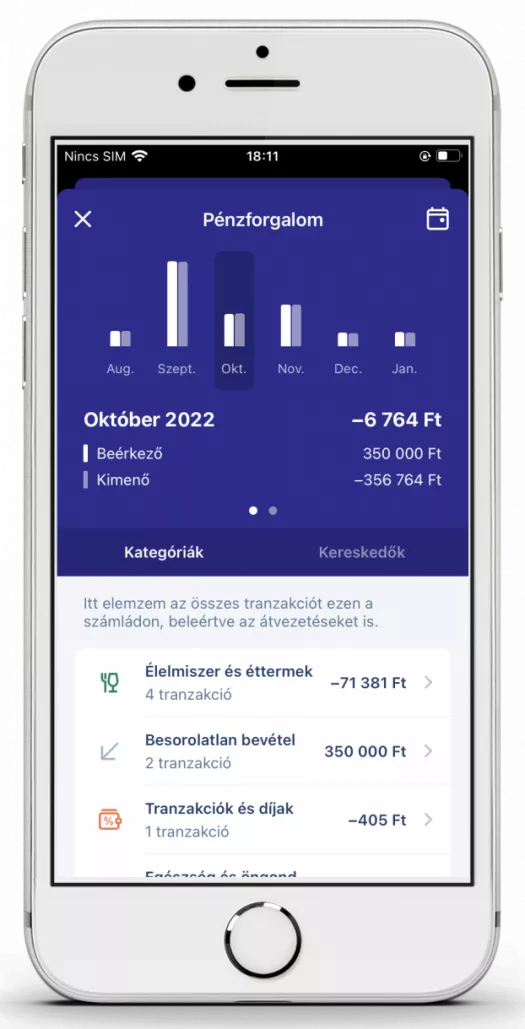

Az Erste Bank költéselemző funkciója a folyószámla számlatörténetéből érhető el. A bal alsó elemzés ikonra koppintva előhívhatók az elemzések, melyekre havi bontásban részletezik az egyes költségkategóriákban történt költéseket. Az egyes költségkategóriákra bontva előhívhatók a kategória tranzakciói.

Az applikáció összegzi az egyes költségkategóriákban történt költéseket és az összes költést is, melyet havi bontásban bevétel-kiadás csoportosításban mutat meg. Az oszlopdiagram trendvonal grafikára is váltható jobbra-balra lapozással. Havi, negyedéves és éves szűrést is lehet választani, az automatikus költési kategória besoroláson pedig változtathat a felhasználó.

A GRÁNIT Bank eBank applikációjában található Pénzügyeim ikonra kattintva az adott hónapok bevételei és kiadásai diagramokba rendezve láthatók és vissza is kereshetők akár a számlanyitás évéig.A bevétel fülön követhető, hogy honnan érkezett jövedelem az adott hónapban, az egyes tételekre kattintva pedig megtudható, hogy ki utalt nekünk, mekkora összeget és hogy mikor.

A kiadás fülön az alkalmazás automatikusan kategorizálja az adott hónap költéseit: legyen az éttermi költés, bevásárlás, öltözködés vagy éppen közlekedés. Az „Egyéb kategóriába” került kiadásokat a felhasználó besorolhatja a megfelelő helyre, illetve módosíthatók is az egyes kategóriák, ha például egy benzinkútnál nem tankolás volt, hanem éppen élelmiszer-vásárlás. A kategóriákba sorolt kiadások részletei egy kattintással megtekinthetők.

A költéselemző modulban követhető az is, hogy egy-egy kategória költései – például közlekedés vagy rezsi – hány százalékát tette ki az adott hónap kiadásainak és követhető a napi átlagos költés is.

Az OTP Bank nemrég megújított mobilalkalmazása bankszámlánként kördiagramban foglalja össze a költéseket, a részletek között pedig előbukkannak a költési kategóriák, oszlopokkal és összegekkel is. Az üzletkategóriák a bankkártyás vásárlások adataiból származnak.

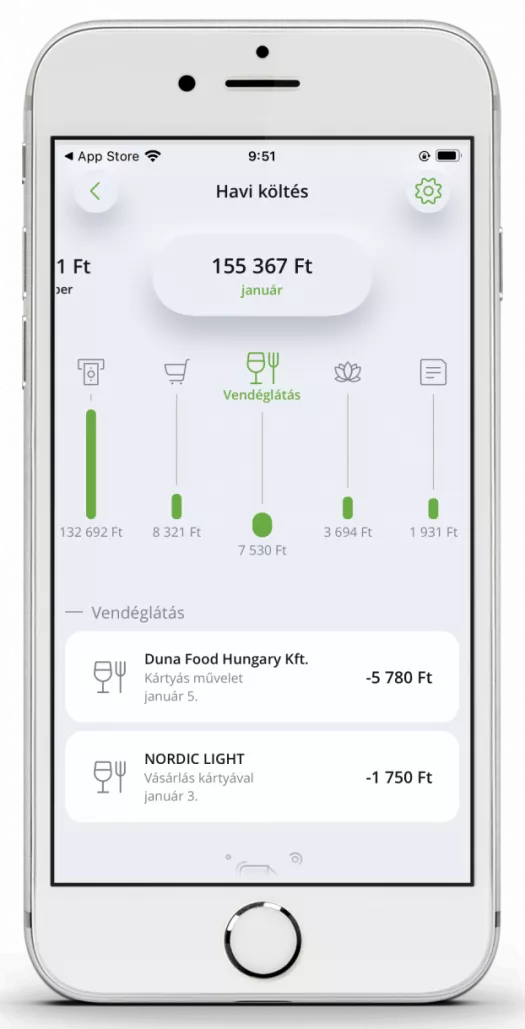

A Raiffeisen Bank myRaiffeisen mobilalkalmazásában annyira hangsúlyos lett a PFM funkció, hogy még nevet is kapott, ez a Zoom. Az OTP-hez hasonlóan a Raiffeisen applikációja is besorolja a tranzakciókat az egyes költési kategóriákba a bankkártyás vásárlások alapján. Emellett csoportosítja a bevételeket és a kiadásokat kisebb vagy nagyobb összeg szerint is, vagy épp a készpénzfelvételek alapján. Egészen biztos, hogy a Raiffeisen is továbbfejleszti ezt a funkciót a jövőben.

Az UniCredit Bank mobilalkalmazásában a PFM funkció önálló főmenüpontot kapott. AZ OTP applikációjával együtt ez a legkomolyabb költségelemző funkciót kínáló hazai banki mobilapplikáció.

Ráadásul a felhasználóbarátsága is remekre sikerült: az egyes hónapok jobbra-balra lapozhatók, a kategóriák részletes költései pedig felfelé húzva jelennek meg a képernyőn. Sőt, az UniCredit appja a teljesség érdekében még a készpénzes költéseket is képes felvenni, ha a felhasználó rögzíti azokat.

Ugyan egy külön PFM alkalmazás funkcióival egyetlen hazai banki mobilapplikáció költségelemzése sem ér fel, de akinek a pénzügyei könyvelése nem olyan fontos, az elboldogul ezekkel is. Főleg, hogy ezek fejlődésére számíthatunk a jövőben.

Bejelentkeztek a pénzügyi tranzakciós illeték alá a külföldi fintech szolgáltatók

A magyar kormány a költségvetési lyukak betömése céljából extraprofit adókról döntött tavaly nyáron, többek között a pénzügyi szektorban is. Kormányrendelettel kötelezte a magyaroknak szolgáltató külföldi fintech szolgáltatókat arra, hogy bejelentkezzenek a pénzügyi tranzakciós illeték hatálya alá 2022. szeptember 1-ig, hogy aztán bevallják és meg is fizessék azt.

A Nemzeti Adó- és Vámhivatal (NAV) Médiaosztálya a BiztosDöntés.hu kérdésére nem volt hajlandó név szerint felsorolni a bejelentkezett fintech szolgáltatókat, de lakonikus válaszában annyit elárult, hogy „az extraprofit adókról szóló rendelet alapján pénzügyi tranzakciós illeték hatálya alá 12 működő adózó (6 befektetési szolgáltató és 6 pénzforgalmi szolgáltató) jelentkezett be”.

Ezek a legjobb tavalyi fejlesztések

Végül a 2022-es év fejlesztéseiből átnyújtunk egy csokrot, mely a nekünk leginkább tetszőeket mutatja. Ez természetesen csak egy szubjektív lista, másnak más lehet fontos vagy más tetszhet.

Szimpatikusnak találtuk, hogy az orosz-ukrán háború hatására elinduló menekülthullám kiszolgálására a CIB Bank és az Erste Bank is gyűjtést indított. Mindkét banknál olyan magyar segélyszervezetnek lehetett adakozni, mely az Ukrajnából érkező menekülteket segíti.

Később az applikáció egy része ukrán nyelven is elérhetővé vált a CIB-nél. A bank közlése szerint ezzel támogatják a háború menekültjeit az alapvető pénzügyi szükségleteik kezelésében.

Tavaly folytatódott a bankok Google Wallet és Apple Pay-hez való csatlakozása. Az Erste és az UniCredit mellett a CIB új kártyákra is kiterjesztette a szolgáltatást. A nyolc nagybank fele csatlakozott eddig a Google Wallethez, de mindegyik csatlakozott az Apple Pay-hez.

Új vásárlásösztönző és pénzmegtakarítási program jelent meg az Erste George mobilalkalmazásában 2022. május 1-jén. A Moneyback nevű programot csak a mobilalkalmazás támogatja, az internetbank felülete nem. A Moneyback újdonsága a testre szabott vásárlási kedvezmények felkínálása az ügyfeleknek a saját korábbi vásárlásaik alapján. A lehetőség nemcsak a hitelkártyás, hanem a betéti bankkártyás vásárlásokra is pénzvisszatérítést biztosít. Hazánkban még egy ilyen program üzemel, az OTP Kedvezményprogram.

A Raiffeisen Bank myRaiffeisen mobilapplikációjában az ügyfelek kérésére váltak elérhetővé a megtakarítási számlák. Használhatják továbbá az ügyfelek az arcfelismerést biometrikus azonosítóként, valamint új bankkártya funkciók is megjelentek az applikációban. Ugyancsak az ügyfelek kérésére bővült az applikáció a bankkártya aktiválása, felfüggesztése és annak feloldása, továbbá az internetes vásárlás engedélyezése funkciókkal.

Újdonságként nyomon követhetővé vált a havi bevételek és kiadások egyenlege, továbbá a hónap kedvenc márkája és a top-3 költési kategóriája. Egy másik fejlesztéssel kezelhetővé váltak a mobil tokenek az Alkalmazás beállításai menüpontban, ahol aktiválhatók, felfüggeszthetők, újraaktiválhatók és törölhetők a mobil tokenek. A fejlesztés az ügyfelek igénye alapján történt.

Az OTP Bank több fejlesztést is végzett tavaly a fizetési kérelemmel kapcsolatban. Fizetési kérelem érkezése, valamint elküldött fizetési kérelem címzett oldali elutasítása esetében push értesítést küld az applikáció. A 3DS (internetes vásárlás felhasználó általi engedélyezése) függő tranzakcióit már egyből a kezdőoldalon is megtalálják a felhasználók.

A Revolut Banknál számtalan fejlesztés történt a tavalyi évben. Ezek közül a fiatal - 18 év alatti - ügyfeleknek kínált szolgáltatás teljes megújulását emeljük ki. Az élénk neonsárga színvilágú, személyre szabható grafikájú bankkártya a Revolut Junior névről Revolut <18 névre átkeresztelt márka keretében jelent meg és az Apple Pay vagy Google Wallet szolgáltatáshoz is csatlakoztatható lett.

Az applikáció segítségével a költőpénztől elkülönített megtakarítási célokat lehet kitűzni és nyomon is lehet követni azokat az alkalmazáson belül. Hazánkban a 16 éves vagy annál idősebb tizenévesek szülői vagy gondviselői jóváhagyással ingyenesen hozhatnak létre fiókot. A fiatalabbak esetében a szülőnek vagy gondviselőnek kell létrehoznia a számlát a Revolut alkalmazásból.

Hiszek abban, hogy stresszmentesebb és jobb életünk lehetne, ha átgondolt pénzügyi döntéseket hoznánk. Ebben szeretnék segíteni. Folyamatosan keresem a megoldást azokra a problémákra, amiket a legtöbben nehezen tudnak maguktól megoldani, és ahol egy jó döntésnek komoly hatása van. Úgy gondolom, hogy a pénzügyek világa az, amiben a legtöbbet tudok segíteni. 2010 óta azon dolgozom, hogy segítsek tudatos és biztos döntéseket hozni a BiztosDöntés.hu-n. Előtte a BankRáció.hu alapítója és ügyvezetője voltam. 15 éve foglalkozom lakáshitel, személyi kölcsön, bankszámla, banki betét, állampapír termékcsoportok összehasonlításával. 2006-ban végeztem közgazdászként az International Business School (IBS) főiskolán.

A fenti cikkben szereplő megállapításokat a Biztos Döntés Kft. a releváns tények és körülmények lehető leggondosabb szakmai értékelése alapján igyekezett megfogalmazni. Ebből adódóan a fenti írás nem tényközlés, hanem a Biztos Döntés Kft. – megfontolt és felvállalt – szakmai véleményét jeleníti meg.