Referenciakamat és kamatfelár: mitől függ a hiteled kamata?

Egy hitel ügyleti kamata referenciakamatból és kamatfelárból áll. A referenciakamat egy piaci kamatszint, amelyhez képest a bank megszabja a saját kamatát. Amikor a hiteled kamata változik, akkor általában a referenciakamat változása miatt teszi. Mutatjuk mit kell tudnod a referenciakamatról.

Hogyan épül fel a kamat?

A köznyelvben csak kamatként hivatkozunk rá. A díj, amit azért fizetsz, hogy a bank pénzét használhatod, az ügyleti kamat.

Ez két részből áll: referenciakamatból és kamatfelárból. Ennek a kettőnek az összege lesz az ügyleti kamat.

Mi a referenciakamat?

A referenciakamat egy választott piaci kamat, amihez a bank a saját kamatait igazítja. Ez egy, a piacon kialakult kamatláb, aminek a nagyságára a banknak nincs ráhatása, és aminek az értéke nyilvános, bárki számára szabadon hozzáférhető.

Azt mutatja meg, hogy a bankok mennyiért kapnak "a piacról" pénzt, amit aztán hitelként odaadhatnak az ügyfeleknek.

Nagyon leegyszerűsítve ez olyan, mint egy termékeket árusító üzletnek a termék beszerzési ára. A végső árat, a hitelek törlesztőrészletét erősen befolyásolja ez a "beszerzési ár", vagyis a referenciakamat mértéke.

A referenciakamat csak egy része annak a kamatnak, amit ki kell fizetned ügyfélként a banknak.

Mi határozza meg a referenciakamatot?

Különböző kamatperiódusú lakáshitelekhez különböző referenciakamatot választ a bank.

A rövid, vagy változó kamatperiódusú hitel referenciakamata például leggyakrabban a BUBOR, azaz a Budapesti Bankközi Forint Hitelkamatláb. Ezt a bankok az egymás közötti kereskedésnél alkalmazzák.

A BUBOR értékét az MNB naponta közzéteszi, és van 1, 2 hetes, 1, 2, 3, 6, 9 és 12 havi BUBOR. A hiteleknél leginkább a 3, 6 vagy 12 havi BUBOR-t használják a bankok.

A változó kamatozású hiteleket referenciakamathoz kötött hiteleknek is szokták nevezni.

Ha a hiteled kamata 6 havonta változhat, és ekkor a 6 havi BUBOR értéke magasabb, mint a jelenlegi kamatod, akkor a te hiteled kamata is nőni fog.

Rögzített kamatperiódusok

A hosszabb kamatperiódusú hitelek referencia-kamatlába lehet

- az 5, 10 vagy 15 éves lejáratú állampapírok átlaghozama, vagy

- a különböző kamatperiódusoknak megfelelő lejáratú BIRS (Budapest Interest Rate Swap).

A BIRS az a kamatláb, amely mellett a bankok a bankközi piacon egymás között kereskednek. Hasonló a BUBOR-hoz, de az éven túli szegmensre vonatkozik. 2, 3, 4, 5, 6, 7, 8, 9, 10, 12 és 15 éves lejáratokra teszik közzé.

Hitelkamatoknál leginkább a 3, 5, 10 és 15 éves BIRS-t használják.

A piaci kamatszintek emelkedése tehát a hitelek kamatait is emeli, minél rövidebb a kamatperiódus, annál nagyobb mértékben.

A jegybanki alapkamat nem egy piaci kamatláb, ehhez egyetlen hitel kamata sincs kötve.

Kamatváltoztatási mutató

A kamat a kamatperiódus végén sem változhat akárhogy. A bank az MNB által számított kamatváltoztatási mutatók alapján módosíthatja a hiteled kamatát.

Forinthitelekre ebből 6 féle van, ezek közül választhat a bank, hogy melyiket alkalmazza.

A fix kamatozású hiteleknek is van kamatváltoztatási mutatója, de az értéke 0, azaz a kamat nem változhat.

A kamatfelár

A kamatfelár az ügyleti kamat és a referenciakamat különbsége.

A kamatfelárat a bank szabadon határozza meg, és akár ügyletenként is eltérhet. Ebből adja a kedvezményeket, ha teljesülnek bizonyos feltételek. Ezt a bank az adósminősítés során határozza meg.

Kamatfelár jogszabályi maximum

A kamatfelárat a bank csak az MNB által kiszámított kamatfelár-változtatási mutató alapján módosíthatja.

Jogszabály szerint maximált a kamatfelár a fogyasztóbarát hiteleknél.

- Fogyasztóbarát lakáshitelnél a kamatfelár legfeljebb 3,5 százalék lehet.

- Fogyasztóbarát személyi kölcsönnél a kamatfelár 500 000 forint hitelösszegig legfeljebb 15 százalék, 500 000 forint felett 10 százalék lehet.

Van a kamatfelárra szabály a kamattámogatott CSOK Plusznál és a falusi CSOK hitelnél is.

Az ügyleti kamaton belül a kamatfelár legfeljebb 3 százalék a CSOK Plusznál, és 3 százalék a falusi CSOK hitelnél. Ez az, amit neked kell fizetned a felvett támogatott hiteled után. Az ügyleti kamat másik része, azaz a referenciakamat az, amit az állam fizet ki helyetted, ez maga a kamattámogatás.

Az ügyleti kamat változhat a referenciakamat, de a kamatfelár változásának a következtében is.

A kamatfelár-periódus nem feltétlenül olyan hosszú, mint a kamatperiódus. A fix kamatozású hitelek kamatfelára is végig fix, itt a kamatfelár-változtatási mutató értéke nulla.

Miért fizetünk kamatot?

A hitel nincs ingyen. A bank odaadja neked a pénzét, amiből te lakást vásárolhatsz, építhetsz, a meglévő lakásodat felújíthatod vagy akár a vállalkozásodat fejlesztheted. Ezért a bank díjat számít fel.

A bank azzal, hogy odaadja neked a pénzt, kockázatot is vállal. Ha te esteleg nem fizetnél, akkor ő is elveszítheti a pénzét. A díjba a kockázatát is belekalkulálja, és persze benne vannak az egyéb költségei is. Kamatot minden hónapban fizetned kell a felvett hitel után, egészen a futamidő végéig.

Mi az annuitás?

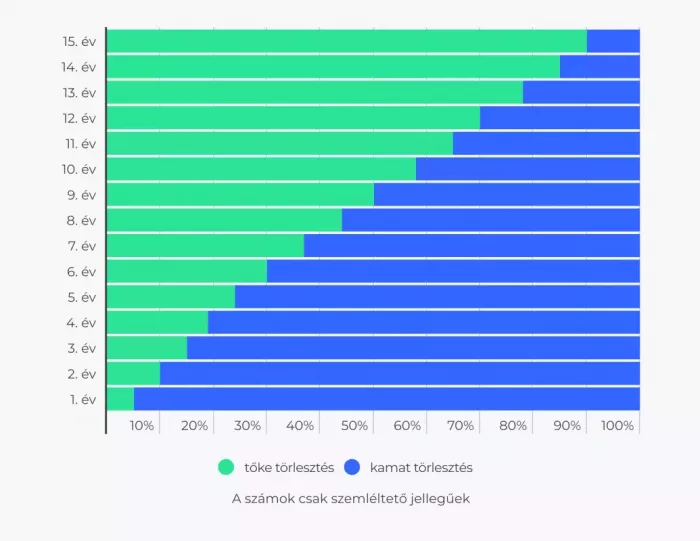

Ma már minden hitelre és kölcsönre jellemző az annuitásos törlesztés. Ez azt jelenti, hogy a futamidő alatt végig egyenlő részletekben törleszted a hiteled.

A törlesztőrészletben van egy kamatrész és egy tőkerész.

Ezek a részek a futamidő alatt nem egyenlőek a havi törlesztőn belül. A futamidő elején a kamatrész a nagyobb, és ahogy telik az idő, egyre nagyobb lesz a tőkerész.

Az annuitás miatt nem éri meg bármikor előtörleszteni a hiteleidet.

Mikor változhat a törlesztőrészlet?

Hacsak nem végig fix kamatozású a hiteled, akkor a futamidő alatt a kamat változhat, de az új kamattal számított hiteledet a bank megint egyenlő törlesztőrészletekben számítja fel a még hátralévő futamidőre.

A kamatperiódus az az időszak, ami alatt a lakáshiteled kamata nem változhat. Minél hosszabb ez az időszak, annál kiszámíthatóbb a hiteled és a havi törlesztőrészlet is.

A legtöbb bank leginkább 10 éves kamatperiódusú hiteleket kínál, de léteznek 15 vagy akár 20 évre fixálható kamatú lakáshitelek is.

A végig fix kamatozású hitel egy kamatperiódusból áll, amelyben a hitel kamata és a törlesztőrészlete sem változhat. Ezzel a hitel teljes futamideje alatt pontosan tudod, hogy mekkora lesz a törlesztőd.

Kamatperiódusokkal csak a jelzáloghitelnél kell számolnod, a személyi kölcsön, áruhitel kamata végig fix.

A személyi kölcsönök kamata a teljes futamidő alatt fix, azaz a havi törlesztőd a szerződéskötéstől annak megszűnéséig ugyanannyi lesz.

Hogyan kaphatsz kedvezőbb kamatot?

Mindegyik bank egy kicsit más logika mentén határozza meg, hogy mennyi legyen a lakáshiteleinek a kamata, illetve, hogy ebből mennyi kedvezményt adjon.

Ha úgy gondolja, hogy biztonságosan tudod fizetni a hiteledet, mert mindig lesz elegendő bevételed, amiből törleszteni tudsz, akkor kedvezőbb kamatra számíthatsz.

Ha nagy értékű és jól értékesíthető fedezetet (lakást) vonsz be a hitel mögé (ez legtöbbször a megvásárolt lakás), akkor is alacsonyabb kamatra számíthatsz. Ugyanilyen biztosíték egy adóstárs is. Az adóstárs azért is hasznos, mert javít a jövedelmi feltételeken, azaz vele együtt magasabb jövedelmet tudsz igazolni. Ha van házastársad, akkor sok bank kötelezően bevonja őt is a hitelszerződésbe.

Előfordul, hogy a bank a magasabb igazolt jövedelemre kamatkedvezményt ad. Ez gyakran sávos, minél magasabb a jövedelem, annál nagyobb a kedvezmény. Ilyen kedvezményt csak akkor adnak a bankok, ha hozzájuk utaltatod a fizetésedet.

Kamat és THM

A hirdetményekben a hitel kamata mellett mindig szerepel a THM értéke is. Ez a Teljes Hiteldíj Mutató, ami azt mutatja meg, hogy egy évre vetítve mekkora az adott hitel költsége.

Ez egy százalékos érték, és a hitelfelvétellel kapcsolatos minden fontos díjat és költséget tartalmaz. Legnagyobb része a kamat. Ezenkívül benne van még minden más olyan díj is, ami a normál hiteligényléssel kapcsolatos.

Maradtak kérdéseid?

-

Miből áll a hitelem kamata?

A hitel kamata, vagy más néven ügyleti kamat a referenciakamatból és a kamatfelárból áll. A referenciakamat az a piaci kamat, ami a hitel ügyleti kamatának alapja. A kamatfelár egy, a bank által meghatározott kamatrész, amit még rátesz a bank a referenciakamatra. A kettő együtt adja az ügyleti kamatot.

-

Mikor változhat a hitelem kamata?

A változó kamatozású hitelek kamata 3, 6 vagy 12 havonta változhat, szerződéstől függően. A rögzített kamatozású hitelek kamata 5, 10, és esetleg 15 évente változhat, szintén a szerződéstől függően. -

A referenciakamat nagysága hogyan befolyásolja a hitelem kamatát?

Hacsak nem fix kamatozású a hiteled, a referenciakamat változása kamatperiódus végén a hiteled kamatát is módosíthatja. Ha a referenciakamat nő, a hiteled kamata is nő, ha csökken, akkor a hitel kamata is csökken, és változatlan is maradhat. -

Mit jelent a referenciakamat százalékpontos növekedése?

A százalékpont a százalékban kifejezett értékek közötti különbség. Ha a kamat 3 százalékról 5 százalékra emelkedik, egy százalékpontos az emelkedés.

Hiszek abban, hogy stresszmentesebb és jobb életünk lehetne, ha átgondolt pénzügyi döntéseket hoznánk. Ebben szeretnék segíteni. Folyamatosan keresem a megoldást azokra a problémákra, amiket a legtöbben nehezen tudnak maguktól megoldani, és ahol egy jó döntésnek komoly hatása van. Úgy gondolom, hogy a pénzügyek világa az, amiben a legtöbbet tudok segíteni. 2010 óta azon dolgozom, hogy segítsek tudatos és biztos döntéseket hozni a BiztosDöntés.hu-n. Előtte a BankRáció.hu alapítója és ügyvezetője voltam. 15 éve foglalkozom lakáshitel, személyi kölcsön, bankszámla, banki betét, állampapír termékcsoportok összehasonlításával. 2006-ban végeztem közgazdászként az International Business School (IBS) főiskolán.

A fenti cikkben szereplő megállapításokat a Biztos Döntés Kft. a releváns tények és körülmények lehető leggondosabb szakmai értékelése alapján igyekezett megfogalmazni. Ebből adódóan a fenti írás nem tényközlés, hanem a Biztos Döntés Kft. – megfontolt és felvállalt – szakmai véleményét jeleníti meg.